Венчурные инвестиции — самые доходные вложения в мире, но в то же время и самые высокорисковые. Слово «венчурные» пошло от английского «venture», которое означает «авантюра», «рискованное предприятие». Однако не каждая инвестиция в бизнес является венчурной — это зависит от некоторых параметров, о которых мы поговорим ниже.

Кроме того, из статьи вы узнаете, что такое венчурные инвестиции в целом, как они работают, на какую прибыль могут рассчитывать инвесторы, как привлечь венчурный капитал, примеры самых успешных венчурных компаний в России и в мире.

- Что такое венчурные инвестиции

- Как работают венчурные инвестиции

- Доходность венчурных инвестиций

- Примеры венчурных компаний

- Как привлечь венчурные инвестиции

- Венчурные инвестиции в России

Что такое венчурные инвестиции

Венчурные инвестиции — это вид высокорисковых инвестиций, при которых деньги вкладываются в стартапы, которые имеют масштабируемую структуру. Этот вид вложений характеризуется высокими риском и большой прибыльностью в случае успеха компании.

Если говорить простыми словами, то венчурные фонды или отдельные инвесторы выбирают 20-30 молодых стартапов (на стадии запуска или нескольких месяцев работы) с перспективной новой технологией или идеей и вкладывают в них деньги, надеясь на рост в несколько сотен или тысяч раз.

При этом нужно понимать, что не любая новая компания будет венчурной. Одними из главных особенностей венчурного проекта является новизна идеи и потенциал масштабирования.

Например, новый сервис по типу Couchsurfing будет считаться венчурной компанией, в то время как запуск нового барбершопа — обычной. Потому что в случае успеха новый Couchsurfing можно легко масштабировать на мировую целевую аудиторию, а с барбершопом так сделать не получится.

Есть две причины, почему компании и отдельные лица занимаются венчурными инвестициями:

- Прибыльность — доходность от венчурных инвестиций исчисляется тысячами процентов, в результате чего прибыль в несколько сотен раз перекрывает убытки по другим проектам которые провалились;

- Эмоции — людей привлекает причастность к чему-то новому, а не просто деньги. Например, инвестируя в блокчейн-проекты инвестор чувствует свое участие в развитии инновационных технологий.

Однако несмотря на высокий доход венчурные инвестиции имеют и ряд серьезных недостатков:

Как работают венчурные инвестиции

Как работают венчурные инвестиции:

- Инвестор находит 20-30 перспективных стартапов и детально изучает их предложение и «дорожную карту».

- 30% компаний закрываются в первый год после запуска — инвестор теряет все инвестиции, вложенные в эти компании.

- 30% компаний погибают на втором году работы — еще 30% инвестиций навсегда теряются.

- 30% компаний развиваются в обычном режиме, в лучшем случае принося средние 20% в год и дивиденды.

- 10% компаний «взлетают» и увеличивают общие вложение в десятки/сотни/тысячи раз.

Из описанных выше этапов становится ясно, что основной задачей венчурного инвестора становится найти такой стартап, который в результате вырастет в сотни/тысячи раз и прибыль от инвестиций перекроет убытки от всех остальных компаний.

Если венчурному инвестору удалось угадать такой стартап, то, считай, «дело в шляпе», если нет — то в лучшем случае можно он будет получать среднюю прибыль от 20-30% компаний, которые не умрут после запуска. Именно по этой причине венчурные инвестиции являются самыми высокорисковыми.

Однако даже в этом виде вложений риск может быть разный, и зависит от того, как каком этапе были инвестированы деньги:

- На раннем этапе венчурного инвестирования риск выше, но и прибыль очень высокая. Такой тип инвестирования называется ангельским раундом, а инвестор — бизнес-ангелом. Подобным способом можно очень дешево приобрести хорошую долю будущего «единорога». Средний размер венчурных инвестиций на данном этапе составляет $100 000 - $1 млн, за которые можно получить 5-10% акций.

- На более позднем этапе, после того как компания протестировала бизнес-модель и наладила бизнес-процессы, риск уменьшается, но вместе с ним уменьшается и потенциальная прибыль. Кроме того, значительно увеличивается порог входа — в большинстве литеральных раундов инвестирования он начинается с $10 млн, из-за чего основными участниками являются крупные венчурные фонды.

Венчурные инвестиции являются долгосрочными вложениями, средний срок удержания ценных бумаг компании составляет 7-10 лет. При этом есть три способа завершить сделку и получить прибыль:

- Продать акции на бирже, после того как компания завершит IPO. Обычно сразу после листинга ценные бумаги показывают самую высокую доходность в моменте.

- Продать свою долю, после того как компания будет продана крупному игроку.

- Заключить внебиржевую сделку, однако на практике это случается крайне редко.

Исходя из этого можно сказать, что венчурные инвестиции нельзя использовать как стабильный источник пассивного дохода, и, конечно, нельзя вкладывать свои «последние деньги».

Доходность венчурных инвестиций

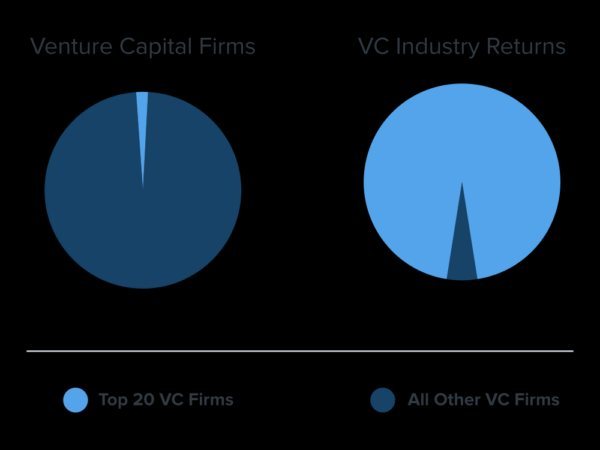

Выше уже было сказано, что венчурные инвестиции — самые доходные и в то же время самые высокорисковые инвестиции в мире. Однако на них зарабатывают не все — согласно исследованию компании Wealthfront, только ТОП-20 (2%) самых крупных венчурных фирм получают 95% прибыли, остальным достается лишь 5% от общей суммы:

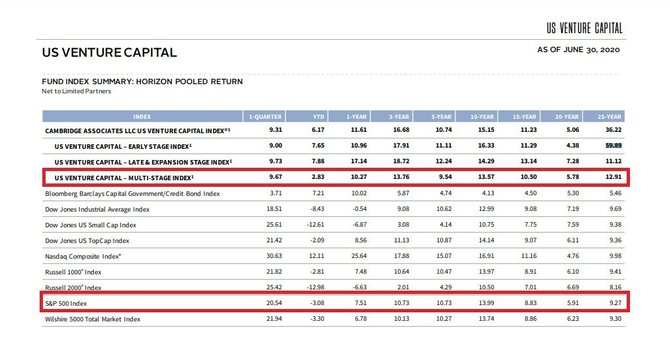

Несмотря на высокий риск, венчурные инвесторы зарабатывают больше, чем те, кто инвестирует в фондовый рынок. Так, согласно отчету Cambridge Associates за второй квартал 2020 года, за последние 25 лет ежегодная доходность венчурных инвестиций составила 12,91% против 9,27% самого популярного индекса фондового рынка S&P 500. А на ранних стадиях доходность венчурных вложений достигла 59,89%:

Согласно статистике аналитического агентства CrunchBase, на начальном этапе успешный стартап зарабатывает около $25 млн, а после развития и создания полноценной клиентской базы стоимость уже достигает $150-250 млн. Каждый инвестор в таком случае зарабатывает от 100% до 1 000% от изначальных вложений.

Примеры венчурных компаний

История знает немало примеров компаний, которые начинали как небольшие проекты «только для своих», но впоследствии смогли привлечь миллионные инвестиции.

Социальная сеть Facebook

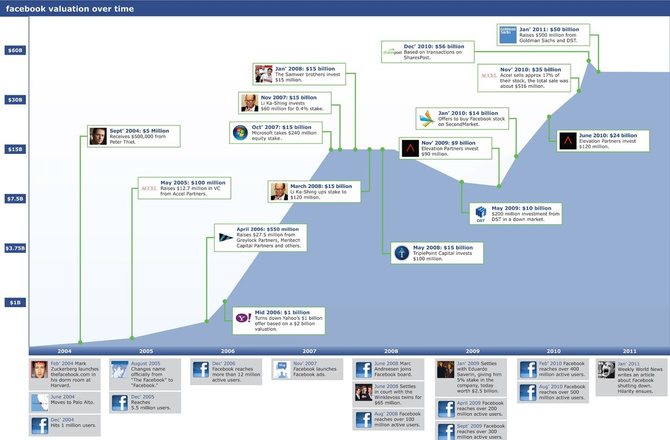

Facebook — это творение Марка Цукерберга, который начал работу над самой популярной ныне соцсетью в 2004 году. Изначально площадка использовалась только его однокурсниками. Но когда сервис стал популярным, Марк бросил университет и полностью посвятил себя проекту.

В том же 2004 году Facebook получил первые в своей жизни инвестиции от бывшего члена совета директоров PayPal — Питера Тиля на сумму $500 000, а к маю 2005 года в проект уже было инвестировано $13,7 млн.

На данный момент количество пользователей Facebook составляет 1,8 млрд, а капитализация достигает $777,4 млрд.

Сервис для краткосрочной аренды жилья Airbnb

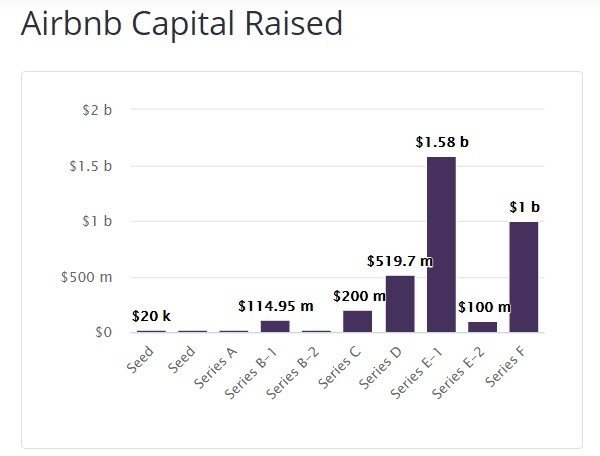

Airbnb появился благодаря решению проблемы, которое придумали два студента из Сан-Франциско, когда они решили разместить нескольких участников конференции на надувном матрасе в своей квартире за небольшую плату, также они пообещали приготовить им завтрак. Как полноценный сервис Airbnb заработал в 2008 году.

В 2009 году компания привлекла первые инвестиции в размере $20 000 от бизнес-инкубатора Y Combinator. Через полгода удалось привлечь еще $600 000 инвестиций. Сегодня количество пользователей составляет 600 млн, а капитализация — $35 млрд.

Мессенджер WhatsApp

Самый популярный мессенджер, который изначально был создан как телефонная книга с отображением статусов, принес миллионы своим авторам и инвесторам. Был запущен уроженцем Украины Яном Кумом и американцем Брайаном Эктоном в 2009 году, которые работали на обычных работах и совсем не ожидали стать миллиардерами.

Изначально создатели не хотели привлекать инвестиции, так как боялись, что инвесторы могут потребовать «засорения» мессенджера рекламой. Весной 2011 года WhatsApp принял первые официальные инвестиции в размере $8 млн от венчурного фонда Sequoia Capital, поставив перед последним условие, что никакая реклама не будет внедряться в приложение.

На данный момент аудитория мессенджера превышает 2 млрд пользователей и приложение находится в собственности Facebook.

Сервис видеоконференций Zoom

Zoom — творение горного инженера из Китая Эрика Юаня, который мечтал работать в Кремниевой Долине и которому восемь раз отказывали в визе США. Однако мечта стала реальностью и после нескольких лет работы Эрик ушел из высокооплачиваемой работы и в 2011 году запустил сервис видеоконференций Zoom.

Еще на этапе презентации инвесторы вложили $3 млн. В 2020 году количество пользователей составило 300 млн, а капитализация превысила $67 млрд.

Сервис такси Uber

В отличии от предыдущих проектов Uber был создан опытными предпринимателями Гарретом Кэмпом и Трэвисом Калаником. Идея будущего звездного проекта началась с того, что партнеры очень долго ждали такси.

Uber появился на свет в 2009 году, и в отличие от большинства стартапов создатели не стремились использовать для развития лишь собственные средства, и охотно принимали венчурные инвестиции от крупных предпринимателей и венчурных фондов.

На данный момент капитализация компании составляет $104,2 млрд.

Как привлечь венчурные инвестиции

Как привлечь венчурные инвестиции:

- Продумать и прописать структуру венчурной сделки.

- Провести документальное оформление компании.

- Оформить term sheet (условия инвестирования).

- Найти инвесторов.

- Составить договор инвестирования и провести переговоры с инвесторами (в случае необходимости).

- Получить деньги.

Смотрите интересное видео с венчурным инвестором, который расскажет как привлечь активы и как заработать:

Описание структуры сделки

Структура сделки — это детализированное описание, как будет проходить сделка: способ привлечения денег, в какой юрисдикции зарегистрирована компания, действия при быстром росте и при его отсутствии, когда состоится следующий раунд.

Есть три раунда привлечения инвестиций:

- Первый (посевной) — у создателя есть презентация идеи, бизнес-план, план создания и запуска продукта;

- Второй — разработана начальная версия продукта и достигнуты первые продажи;

- Третий — у компании стабильная выручка и товарооборот и сходятся показатели unit-экономики в течение как минимум полугода.

Структура сделки считается хорошей, если:

- Инвестор не сомневается в прозрачности сделки, все документы в порядке, порядок действий при каждом из вариантов развития ситуации ясен;

- Не нужно проводить переговоры с каждым инвестором отдельно — условия для каждой группы инвесторов прописаны ясно.

Оформить все эти идеи можно в инвестиционном плане, который покажет серьезность намерений и завоюет доверие инвесторов.

Документальное оформление

Большинство стартапов сегодня направлены на международный рынок, поэтому в данной статье также будем ориентироваться на такой случай.

Самое первое, что придется сделать — это зарегистрировать компанию в иностранной юрисдикции. Наймите опытного юриста, который изучит законодательство стран и предложит самый подходящий вариант. Кроме того, список потенциальных инвесторов также возможно расширить за счет этого фактора.

Для документального оформления также желательно нанять опытную компанию, которая оказывает услуги по регистрации предприятия в выбранной юрисдикции.

Также необходимо открыть банковский счет, однако от подачи заявки до открытия обычно проходит пара месяцев. Поэтому как вариант можно использовать платежные сервисы, преимуществом которых является скорость обработки платежей, что будет очень удобно для клиентов.

Создание term sheet

Term sheet — это неофициальный документ, в котором понятно описываются условия инвестирования и распределения прибыли. Он нужен для того, чтобы начать переговоры с венчурными инвесторами.

Обычно стартаперы создают большой документ на два-три листа А4, однако это может только запутывать инвесторов. Гораздо лучше кратко с цифрами описать основные коммерческие условия.

Пример хорошего term sheet ниже:

Уже на первом этапе поиска инвесторов через интернет им можно отправить term sheet по электронной почте.

Поиск инвесторов

Для большинства стартаперов поиск венчурного инвестора — один из самых сложных этапов, однако если у вас есть правильно составленный инвестиционный план и term sheet, то это будет несложно. Есть несколько способов поиска инвесторов, и интернет значительно упрощает этот процесс. Самые эффективные методы:

- Платформы для запуска стартапов;

- Сети бизнес-ангелов — Funded.com, Angel Capital Association, Angel Investment Network;

- Краудфандинговые сайты — Kickstarter, Indiegogo, RocketHub, OurCrowd;

- Бизнес-инкубаторы и акселераторы — 500Startups, TechStars, Ycombinator;

- Деловые социальные сети — LinkedIn;

- Прямые инвестиции;

- Самостоятельный поиск в социальных сетях и форумах.

Договор об инвестировании и переговоры с юристами

В договоре необходимо четко прописать условия, которые были согласованы еще на первом этапе, причем сделать это нужно в максимально простой и понятной форме, чтобы у инвесторов возникло как можно меньше вопросов.

Чтобы не запутаться, желательно сделать одинаковые условия для всех инвесторов, или если это невозможно, в крайнем случае максимально понятно описать условия для каждой группы инвесторов.

На данном этапе инвесторы также могут захотеть уточнить некоторые непонятные моменты, особенно это касается неопытных инвесторов. Иногда переговоры придется проводить не с инвесторами напрямую, а с их юристами.

Венчурные инвестиции в России

Зачатки венчурного инвестирования в России появились с 1993 по 1996 год, но правовое регулирование вступило в силу только с 2002 года. С начала 2000-х эта сфера в РФ показала какое-то развитие, однако до сих пор Россия значительно отстает от количества венчурных сделок от развитых стран, таких как США, Европа или Япония.

Согласно отчету «Венчурная Россия» в первой половине 2020 года общий объем венчурных инвестиций в России составил всего лишь $183,8 млн:

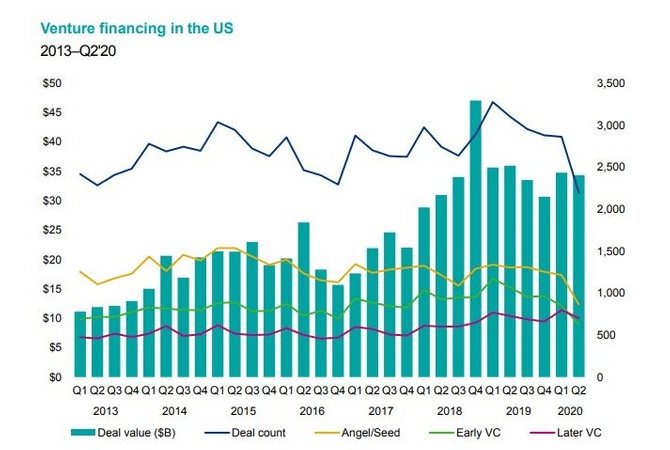

В то время как, согласно отчету KPMG, в США было инвестировано $34,4 млрд (более половины всех венчурных инвестиций):

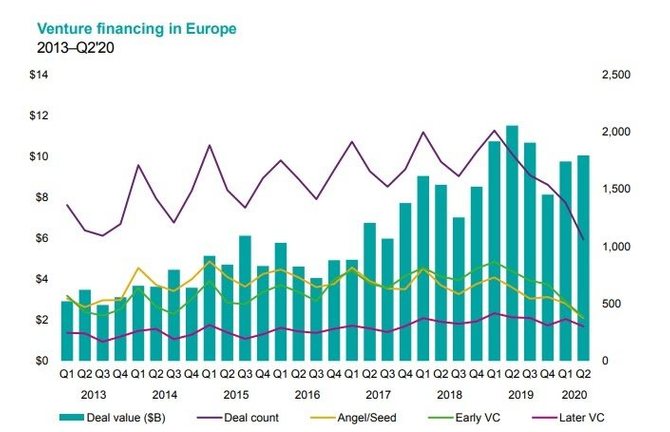

В Европе было зафиксировано $10,1 млрд:

В 2020 году венчурные инвестиции как в России, так и во всем мире сильно просели из-за коронавируса. Если сравнить с размером венчурных инвестиций в России за 2019 год, которые тогда по версии РВК составили $520 млн, то $183,8 млн за полгода в 2020 года — это очень далеко до половины 2019 года.

В РФ участниками венчурного инвестирования выступают три категории: венчурные фонды, бизнес-ангелы и корпорации. В 2019 году по версии РВК их распределение выглядело так:

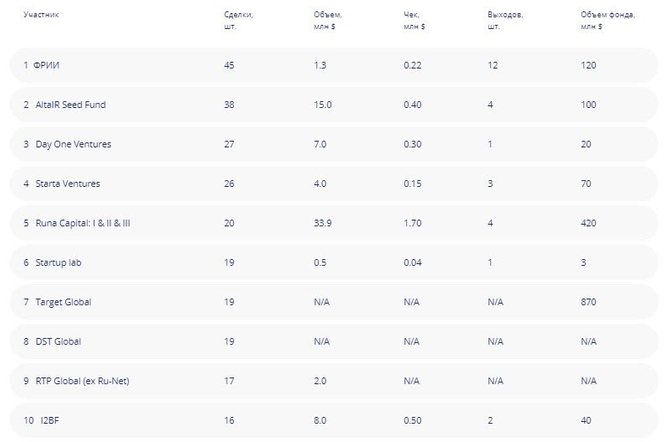

Самыми активными фондами в 2019 году оказались следующие:

Частные венчурные инвесторы состоят в группах и сообществах бизнес-ангелов как, например, Venture Club, Сколковском клубе бизнес-ангелов, Национальной ассоциации бизнес-ангелов и Национальном содружестве бизнес-ангелов.

В 2018 году издание РБК назвало ТОП-8 самых активных бизнес-ангелов РФ, средний размер сделки которых составлял $ 0,02 - 0,05 млн:

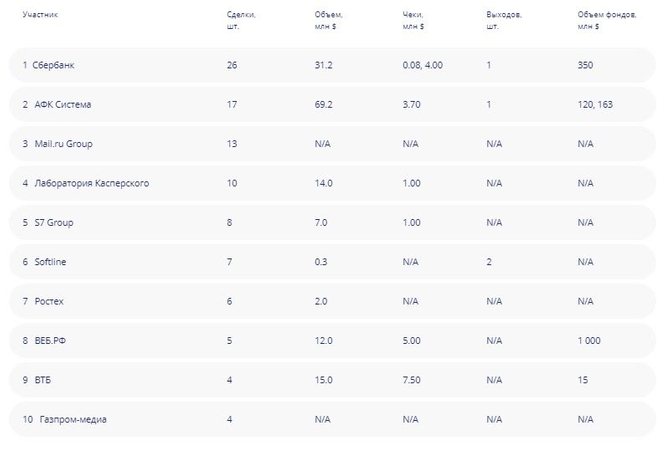

Касательно корпораций ситуация выглядела следующим образом:

Как отмечают российские эксперты, в РФ венчурные инвестиции движутся в сторону корпоративных инвестиций, так как данные компании представляют собой дополнительный интерес в виде потенциальных заказчиков.

Больше информации о венчурных инвестициях в России в видео ниже:

Венчурные инвестиции — инструмент только для тех, кто наряду с большой прибылью готов к не менее большим рискам, так как, согласно статистике, 9 из 10 стартапов закрываются в течение первых нескольких лет работы. Именно поэтому для венчурных инвестиций не стоит стоит использовать все свои деньги, которые вы планируете потратить на создание источника пассивного дохода.

Читайте также:

Как инвестировать в акции и что нужно знать