Если посмотреть на график курса индекса S&P 500, то кризис 2020 году успешно побежден. Но есть и второй график, который показывает, как растет количество заболевших на коронавирус каждый день. Поэтому возникает вопрос, ждать ли нам второй волны падения на фондовом рынке США и по какой причине?

В этой статье разберем грядущие выборы в США, чем закончится для рынков противостояние Дональда Трампа и Джо Байдена. Обсудим разработку вакцины, ведь несмотря на успехи в этом направлении ФРС США по-прежнему больше всего боится повторного картина, который приведет к краху экономики.

И в заключении мы поговорим об индикаторе Уоррена Баффета и его продаже банков JPMorgan и Wells Fargo. О чем предупреждает оракул из Омахи?

Выборы

Что нам предлагает Дональд Трамп? Он обещает продолжить свою политику укрепления внутреннего рынка США. То есть будет и дальше давить на Китай, а также на американские компании, чтобы они возвращали обратно свое производство и создавали новые рабочие места.

Реализация этого проекта, по мнению Трампа, даст 10 млн новых рабочих мест, что чуть меньше, чем текущая безработица, вызванная пандемией коронавируса. В Bank of America уже подсчитали, что для этого потребуется около $1 трлн и если у условного Apple деньги на перенос производства обратно в США есть и с большим запасом, то многие компании не располагают нужным объемом финансирования, и без государственной помощи в виде дешевых кредитов не смогут выполнить требование президента.

Кроме того, Дональд Трамп обещает продолжить свою политику смягчения налогового бремени, а также новый максимум цен на фондовом рынке до выборов. И самое главное, продолжение его роста после этих самых выборов.

И в противовес ему есть Джо Байден, который официально подтвердил свое участие в будущих выборах. Надо отметить, что сам Байден не собирается устраивать крах фондового рынка. Но именно на этом строит свою предвыборную кампанию Дональд Трамп. Мол те, кто проголосуют за Байдена, они обрекают рынок на падение, вводят новые налоги и сразу проиграют торговую войну Китаю.

Меньше чем через три месяца мы узнаем, кто станет новым президентом США. Байдену не нужен крах на фондовом рынке, это крайне плохое начало для нового президентского срока. А вот Дональд Трамп, наоборот, после выборов у него пропадет интерес давить на ФРС, чтобы те продолжали заливать рынки ликвидностью. А сами ФРС, не так уж и хотят продолжать начатое.

Вакцина

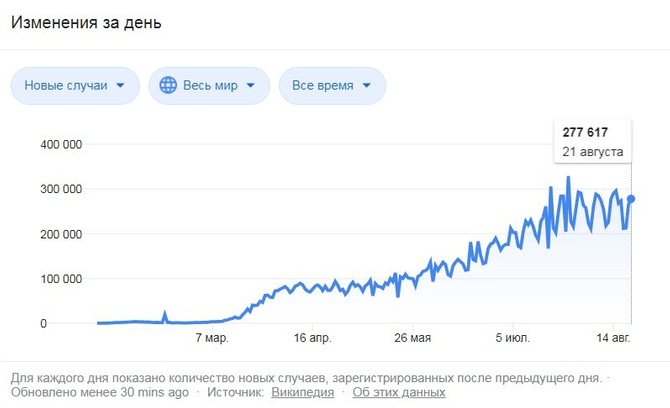

История с коронавирусом войдет не только в учебники по медицине, но и в учебники по финансам, потому что ни один кризис не может нанести такой вред экономике, как искусственно установленный карантин. Если посмотреть на график заболеваемости в мире, то пандемия даже не думает идти на спад:

Уже есть прецеденты повторных ограничений в ряде стран, хоть власти всеми силами стараются не допустить повторного карантина. Если почитать отчет последнего заседания ФРС, то именно этого они боятся больше всего. А в качестве противодействия рецессии обещают держать ставку на около нулевом уровне столько, сколько потребуется для восстановления экономики. К слову, после кризиса 2008 года ФРС начали повышать ставку только в 2015 году.

Также с момента начала пандемии многие начали вкладывать в акции медицинских компаний, которые разрабатываются вакцину, ведь человечество должно как-то решать текущую проблему. И вот эта самая вакцина, которая по одним новостям уже вроде как есть, а по другим находится на завершающей стадии тестировании и через несколько месяцев появится, является причиной падения рынков №2.

Проблема в том, что в текущих условиях мы уже научились жить, а коронавирус изменил наш образ жизни. Если завтра появится вакцина, после завтра всем сделают прививку и болезнь исчезнет, то решит ли это все проблемы в экономике?

Ведь на данный момент многие продолжают сидеть без работы не потому что карантин и все закрыто, а просто потому что нет клиентов. И это глобальная проблема, международные цепочки поставок товаров восстановлены, а вот рынок нефти лежит на дне, потому что нет спроса. И таких примеров много, за время вынужденной самоизоляции для многих людей дошло, что они потребляли, то есть тратили, гораздо больше, чем им на самом деле нужно.

Вакцина не решит эту проблему, мир не сможет за один день вернуться к предыдущему режиму потребления. Но зато как только коронавирус будет официально побежден, такие организации как ФРС, ЕЦБ и остальные центральные банки получат замечательный аргумент для сокращения финансовой поддержки. И как только поток новых денег перестанет заходить в экономику, она начнет гибнуть, потому что не только бизнес но и крупные компаний сидят на игле дотаций или бесплатных кредитов, а если ее забрать, то пузырь может не выдержать.

Банки

Заключительная причина — это возможное повторение банковского кризиса. Официальной причиной предыдущего кризиса считается банкротство некогда крупнейшего американского банка Lehman Brothers. А если мы посмотрим в последний отчет Berkshire Hathaway, то найдем там информацию о продаже Уорреном Баффетом акций JPMorgan Chase и Wells Fargo.

В том же отчете шла речь о покупке акций золотодобывающей компании из Канады и после этого многие стали нападать на Баффета, что он критиковал золото, а теперь сам покупает. Но прежде чем критиковать легендарного инвестора и заявлять что его стратегия не работает, для начала надо выйти на одним с ним уровень. Ведь Баффет входит ТОП-5 богатейших людей мира, а вот ни одного из его противников нет там и близко.

Мы специально вспомнили его подход к инвестированию, ведь он заключается в покупке бизнеса на долгий срок. Кризис для Баффета — это возможность купить новую компанию по хорошей цене. И он недавно вложил почти $10 млрд в энергетический холдинг Dominion Energy.

И сделал он это не потому, что индикатор самого Баффета начал предупреждать о пузыре, как это было в 2000 году. Причина в том, что несмотря на крайне удачный второй квартал за счет больших доходов от торговли на бирже, JPMorgan направил $10 млрд в резервы для покрытия будущих потерь по невыплаченным кредитам. И так сделали все банки, которые получили прибыль, они активно формируют подушку безопасности. То есть фактически заявили всему миру, что мы ждем крупных проблем и неизвестно, сможем ли с ними справиться.

А дальше добавьте сюда тот факт, что после выборов или нахождения вакцины ФРС может перестать занимать банкам, а их заемщики не смогут возвращать кредиты, потому что экономика не работает. Увидим ли мы тогда повторение истории 2008 года? Не знаем, но то что видим по поведению лучшего в мире инвестора, он предсказывает крайне тяжелые времена для банковской сферы, причем именно в долгосрочной перспективе.

Читайте также:

Интервью Рея Далио: прогноз экономики США и какую роль сыграет Китай