Кризис 2020 начинался с коронавируса и по мере снятия карантинных мер ожидается восстановление мировой экономики, что вселяет оптимизм в инвесторов на фондовом рынке. Верить в то, что все быстро закончится, помогают заявления ФРС США, которые обещают дать рынкам столько триллионов долларов, сколько потребуется. Никто не должен ставить против США, и с этим утверждением мало кто готов поспорить, даже Уоррен Баффет активно продвигает эту идею.

Но правда в том, что по всем прогнозам мировая экономика скатывается в рецессию, и рано или поздно это догонить фондовый рынок. В этой статье мы поговорим о том, что кризис еще мог даже не начаться, и мы находимся на его самой ранней стадии. Все самое страшное еще впереди и никакой Федрезерв ничего не сможет сделать.

Goldman Sachs

Знаете историю некогда крупнейшего инвестиционного американского банка Lehman Brothers? История Lehman Brothers началась в 1850 году и он успешно просуществовал до нашего века и в начале 2000-х годов входил в тройку крупнейших банков США. Но с ними случилось неладное: банк выдал кредитов на сумму в $680 млрд, при том, что его активы были в 30 раз меньше и составляли всего $22,5 млрд.

Очевидно, что Lehman Brothers оказались в тупике и 15 сентября были вынуждены объявить о своем банкротстве, после чего американский фондовый рынок рухнул на 33%:

Крах Lehman Brothers принято считать главной причиной финансового кризиса 2008 года и его отправной точкой. Но так ли это на самом деле? На графике S&P 500 видно, что до банкротства Lehman Brothers фондовый рынок был нестабильным на протяжении 427 дней и за это время потерял почти 20% процентов:

А Lehman Brothers выступили в роли так называемого катализатора, который столкнул рынок в пропасть.

Что если, сегодня ситуация развивается аналогичным образом? Принято считать, что причиной текущего кризиса является вынужденная заморозка мировой экономики в рамках борьбы с пандемией. Но что, если это только начальная стадия? То есть коронавирус обнажил существующие проблемы, и теперь рынку нужен катализатор, свой Lehman Brothers образца 2020 года, которым, например, может стать Goldman Sachs?

Еще один ведущий мировой инвестиционный банк, основанный в далеком 1869 году и сейчас прогнозирующий завершение кризиса и восстановление рынка в течение всего 2020 года. И хоть снаряд не должен попадать в одну воронку дважды, и при текущей скорости печатания долларов Федрезерв без особых проблем сможет влить в Goldman Sachs лишний триллион долларов в случае необходимости, но тем не менее Berkshire Hathaway продали 84% своих акций Goldman Sachs.

Уоррен Баффет, который уже получил убыток в $49 млрд, устроил распродажу авиакомпаний. Теперь он потерял веру в Goldman Sachs и избавился от акций, которые брал по очень хорошей цене в 2008 году. А как мы знаем, инвестиционная стратегия Баффета не подразумевает владение компаниями, бизнес которых находится под угрозой.

И что самое интересное, Баффет постоянно твердит, что не стоит ставить против Америки, ведь ничто не сможет ее остановить. Но сейчас ситуация такова, что мы сами остановили поезд экономики, сняли его с рельсов и отправили в тупик, поэтому рынки могут быть непредсказуемы. Согласитесь, что позиция довольно двусмысленная, примерная такая как у Федеральной резервной системы.

ФРС

В пятницу 15 мая Федрезерв опубликовал финансовый отчет о текущем состоянии дел, и тот, кто не поленился и покопался в этих 78 страницах, мог немного приуныть. Ведь там есть такие замечательные фразы, как возможность падения цен на недвижимость, особенно коммерческую, и земли для фермеров, потому что они были сильно завышены еще до начала истории с коронавирусом.

Это были данные отчета, то есть документ. А вот что сказал глава Федрезерва Джером Пауэлл в интервью в воскресенье 17 мая. ФРС имеет неограниченные ресурсы на кредитование экономики, и никто не должен ставить против США. Намек понятен: проиграет тот, кто не будет покупать, и инвесторы снова понесли свои деньги на рынок, а ключевые индексы вернулись к рисованию зеленых свечей.

Вот только все почему-то не услышали или не захотели услышать слова Джерома Пауэлла, как во втором квартале ВВП страны упадет на 30%, что не стоит ждать быстрого V-образного восстановления. А вакцина еще долгое время не появится, так как в случае ее успешной разработки потребуется много времени на изготовление десятков миллионов доз.

А еще рынки продолжают игнорировать тот факт, что в апреле розничная торговля в США упала 16%. Это основной драйвер экономики страны, и то, что продаж нет, указывает на провал идеи вертолетных денег. Их раздали людям, и сейчас власти решают, не забросить ли в экономику еще $3 трлн новеньких долларов, часть из которых пойдет на повторные выплаты населению. Но дурных нет: люди понимают, что сейчас хорошо чувствуют себя те, кто имел сбережения до кризиса. Поэтому не спешат тратить полученные от властей деньги и предпочитают ограничиваться необходимым, а остальное откладывать.

А еще нам очень «нравится», как в позитивном ключе подают новости о безработице в Америке. Например, за предыдущую неделю лишь 3 млн граждан США потеряли работу. Это уже не страшные 6 млн за неделю, как было в марте и на следующий отчетный период прогнозируется всего 2 млн заявлений на пособия по безработице. То, что этот показатель снижается, действительно хорошо, но почему никто не говорит, что количество безработных уверенно ползет к 40 млн человек? И ведь эти люди все еще без работы, и ничего подобного мы не видели во время двух предыдущих кризисов.

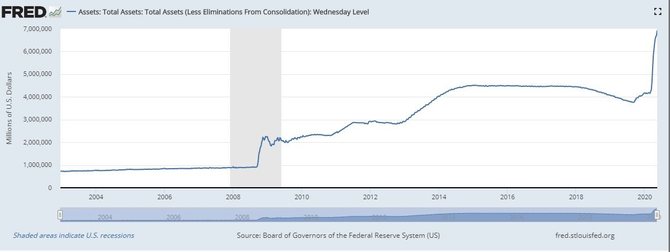

Тем временем активы Федрезерва подобрались к $7 трлн:

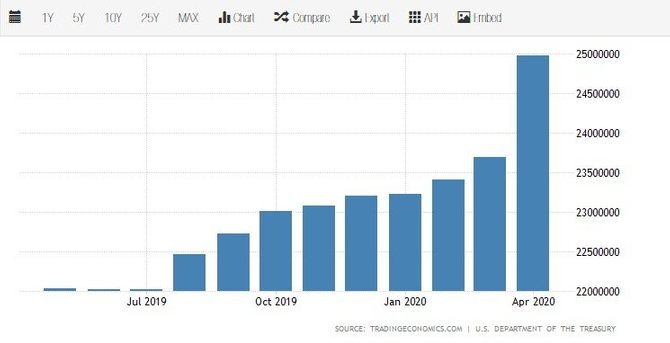

И как хорошо видно на этом графике, если во время кризиса 2008 года ФРС начали спасать рынки после того как они рухнули, то есть случилось самое страшное, то теперь ФРС действует на опережение, выкупая все, что видит за счет неограниченного количественного смягчения. И как результат, государственный долг включил форсаж и отправился к отметке в $25 трлн:

Мы не будем сейчас рассказывать, что рынки рухнут через две недели или доллар обречен. Те, кто делают подобные заявления, по большей части спекулируют на чужом внимании и не представляют или не хотят представлять реальных последствий того, что будет, если США к примеру возьмут и объявят дефолт. Тот, кто ждет чего-то подобного, не успеет открыть специально приготовленную бутылку шампанского, как сосед выйдет в окно, а на телефон прилетит СМС об увольнении.

Но с текущими финансовыми показателями мировой экономики действительно нужно что-то делать, и раз уже начали разыгрывать карту с коронавирусом, то логично идти до конца и проткнуть все пузыри. Это вряд ли будут делать сейчас, пока люди сидят на карантине, слишком большим может быть общественный резонанс. Но после того как ситуация якобы стабилизируется, вполне может появится новый Lehman Brothers, который не справился с последствиями пандемии и запустил «эффект домино».

Читайте также:

Близкий крах доллара: страшилки финансистов или реальность