Интересный пазл складывается из банкротства Evergrande в Китае, энергетического кризиса в Европе и политических проблем в США, из-за чего стране угрожает дефолт. Ранее проблему лимита государственного долга легко решал Конгресс, но теперь республиканцы и демократы не могут прийти к соглашению.

Все это может быть части по организации контролируемого финансового кризиса, который обрушит фондовый рынок и вслед за ним упадут в цене другие активы, в том числе биткоин и криптовалюты.

Почему такой кризис может произойти, кто и как его может устроить, и какие будут последствия?

Дефолт

В Китае продолжаются интересные события с самым большим застройщиком страны Evergrande Group, причем информация, которая оттуда поступает, довольно противоречивая. С одной стороны они вроде бы продали часть активов чтобы заплатить по текущим долгам, а параллельно с этим Банк Китая влил в рынки ликвидности на $16 млрд, чтобы поддержать всю систему в целом. А с другой, есть информация, что правительство Поднебесной уже раздает инструкции по подготовке к дефолту Evergrande Group.

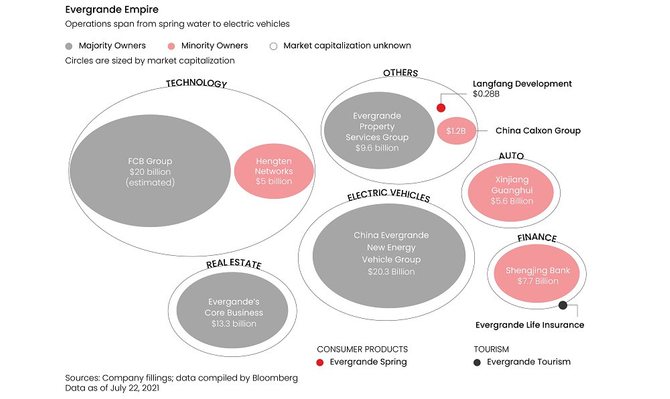

Надо понимать, что данная компания лишь официально считается застройщиком, на самом деле это большая корпорация с разными интересами, что хорошо видно на этой диаграмме.

То есть помимо строительного бизнеса они занимаются производством автомобилей, электронных транспортных средств, есть свой банк, торговая онлайн-площадка, туристическая фирма и это далеко не все. При этом есть сведения, что несмотря на обещания, Evergrande так и не выполнила свои обязательства по текущим долгам и сейчас взяла 30 дневный период отсрочки. За это время они или найдут деньги, или объявят себя банкротом, а правительство Китая собирается сделать из них чуть ли не показательный пример для других компаний, как не надо влазить в долги.

Понятно, что власти Китая не заинтересованы в кризисе и если они и допустят крах Evergrande, то постараются минимизировать его влияния на другие компании. Вот только не факт, что это получится. И к тому же, это может быть лишь одним из тревожных звоночков, а главный удар по финансовым рынкам придется как и во времена двух, или правильнее говорить трех предыдущих кризисов с учетом коронакризиса, из Америки.

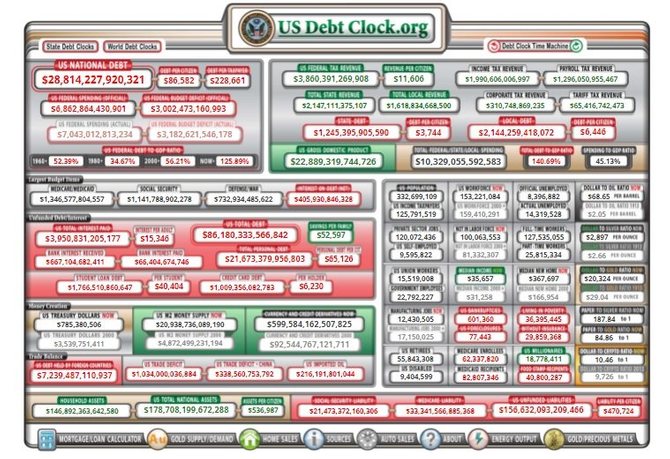

Первый раз про дефолт США, чей государственный долг приближается к $29 трлн, заговорили еще в середине лета.

Тогда нынешний министр финансов Джанет Йеллен призвала Конгресс повысить лимит госдолга, чтобы не оказаться в ситуации дефолта еще в августе. Ничего не произошло, но американский Минфин все же нашел деньги и следующий раз обратил внимание Конгресса на проблему уже в начале сентября, указав, что балансы Казначейства находятся на допандемическом уровне и этих денег хватит примерно на месяц, то есть в октябре США уже не сможет платить по своим счетам.

Как говорится, в чем проблема, если они могут просто напечатать еще долларов? На самом деле проблема существует, потому что доллары печатает ФРС, а Казначейство как бы берет их в долг, а так как США почти достигла максимального уровня госдолга, они не могут больше занимать деньги. Ситуация абсурдная, но именно так работает эта система, и если Конгресс не разрешит повысить лимит, то уже в середине месяца Америка должна будет объявить дефолт.

В ФРС уже предупреждают, что подобная ситуация нанесет удар по всем финансовым рынкам:

«Если вы действительно пересечете эту черту и дойдете до места, где правительство не выплатит свои обязательства, я думаю, это создаст очень негативную динамику не только в США, но и во всем мире.»

На данный момент нижняя палата Конгресса уже проголосовала за повышение лимита госдолга и теперь проблемы только в Сенате, где республиканцы блокируют принятие закона. Что интересно, ранее такие проблемы в США решали без проблем, постоянно повышая и повышая лимит, но вот сейчас политики могут пойти на принцип и ситуация рискует выйти из-под контроля.

Подписывайтесь на канал CoinPost, чтобы оперативно получать свежие новости криптовалют

Политика

Текущие проблемы в США с госдолгом вызваны исключительно отсутствием политического решения, ведь если Конгресс даст добро, ФРС тут же напечатает нужное количество долларов и никакого дефолта не будет. Но республиканская партия выступает категорически против, потому что не хочет, чтобы демократы и дальше продолжали бесконтрольно тратить деньги, тем самым превращая Америку в некоторое подобие коммунистического строя. Одна из главных проблем что им не нравится — это план Байдена на социальные нужды в размере $3,5 тлрн.

Интересно, что за время президентства Дональда Трампа, республиканская партия трижды поднимала потолок государственного долга и не видела в этом никаких проблем. Но сейчас они хотят взять реванш за поражение на прошлых выборах и заработать побольше очков у избирателей перед довыборами в Конгресс осенью следующего года. Поэтому республиканцы заняли жесткую позицию, мол, бы не против спасти страну от дефолта, но демократы не должны разбрасываться деньгами.

А самое интересное, что на самом деле демократам и Байдену, хоть и бьют себя кулаком в грудь, что нужно быстро все проголосовать, также выгоден кризис здесь и сейчас. Потому что очевидно, что фондовый рынок невероятно перегрет и нет никакой гарантии, что он не рухнет до следующих выборов, создав такой кризис, которого мы не видели в XXI веке. Особенно на фоне того, что экономика Китая находится под серьезной угрозой, а в Европе нарастает энергетический кризис, и все эти факторы вместе могут привести к очень большим проблемам.

Что в таком случае могут предпринять Байден и демократы, чтобы иметь хорошие позиции на следующих выборах? Ответ очень простой, они должны создать регулируемый кризис прямо сейчас, чтобы обвинить в нем республиканцев, а себя преподнести в качестве спасателей ситуации. Конечно, это не более чем теория, но устроить контролируемый кризис здесь и сейчас вполне возможно.

Кризис

Идеальный пример контролируемого кризиса мы получили в прошлом году, когда несмотря на то что целые страны закрыли на карантин, многие отрасли остались без клиентов и полностью была нарушена вся мировая логистика товаров, финансовые рынке все равно продемонстрировали невероятные темпы восстановления.

Секрет подобного чуда заключался в невероятном печатании денег, чем занимались в США, Европе и даже в Китае. Как последствие мы имеем растущую инфляцию по всему миру, логистические цепочки все еще не восстановлены и цены на морские перевозки бьют рекорды, что подстегивает в свою очередь цены на сырье, уже был пик по древесине, алюминию, меди и другим материалам, теперь взорвались цены на газ и уголь, хотя у последнего есть и другие веские причины. Очевидно, что страны не могут дальше просто печатать деньги, поэтому в Европе уже начали сокращать выкуп активов с рынка, а ФРС обещает начать это делать с 3 ноября, что обязательно ударит по рынкам.

Остается добавить к этой ситуации политические проблемы в США, что могут перерасти во временную блокировку работы правительства и угрозу дефолта и мы получаем идеальную смесь для обвала фондового рынка. А дальше можно разыграть следующую картину, демократы используют свое техническое большинство за счет решающего голоса вице-президента обходят процедуру и самостоятельно голосуют за повышение лимита госдолга. После чего банки, которые на данный момент активно накапливают наличные на балансе, у ФРС выкупают дно рынка.

Обратите внимание, что они уже собрали там порядка $1,4 трлн и начался данный процесс в апреле этого года.

Напоминаю, что это лишь теория, но если она станет реальностью, то с ценой биткоина также произойдут невероятные изменения.

В марте 2020, как и во время остальных кризисов падение на фондовом рынке США означает еще большую просадку на всех финансовых рынках, в том числе по золоту и биткоину. Предпосылок для того, чтобы это не случилось нет, во время всех предыдущих кризисов вверх шел только курс доллара, когда массово выходили в наличные.

Итак, в 2020 году, а именно по такой модели будет проходить контролируемый кризис, биткоин скорректировался на 60% и остановился на 200 недельной скользящей средней:

Если предположить, что биткоин сделает аналогичное падение, то -60% от текущей цены как раз попадают на 200-недельную скользящую:

Это уровень примерно в $16 000, но куда важнее, что каждый раз после касания этой линии, биткоин оказывается на своем текущем дне. Таким образом, мы можем рассчитывать на перезапуск цикла роста, который начнется с восстановления до текущего максимума в $64 000 и затем пойдет еще выше.

Подписывайтесь на канал CoinPost, чтобы оперативно получать свежие новости криптовалют

Читайте также:

Золото или биткоин — что выбрал Рей Далио и во что стоит инвестировать