Иностранные инвесторы купили акции японских компаний на $13,5 млрд всего за семь дней. Они следуют за Уорреном Баффетом, который ранее вложил в фондовый рынок Японии более $6 млрд. Может быть, это новый тренд?

Почему сегодня инвесторы снова обратили внимание на фондовый рынок Японии, который не так давно пережил двадцатилетний кризис, известный как «потерянные годы»? Разберем такие моменты, как особенность экономики в «стране восходящего Солнца». И почему их акции сейчас в лучше, чем предложения на фондовом рынке США.

Nikkei 225

Текущая ситуация на японском фондовом рынке является совершенно нетипичной. До того как Уоррен Баффет купил акции пяти крупнейших японских торговых компаний: Itochu, Marubeni, Mitsubishi, Mitsui и Sumitomo, на общую сумму более $6 млрд, мы, наоборот, наблюдали беспрерывный отток капиталов, который достиг $132 млрд.

Но вслед за Оракулом из Омахи на этот рынок потянулись другие инвесторы, и всего за семь дней (со 2 по 9 октября) они купили японских акций на $13,5 млрд. Это кардинальная смена настроений, и чтобы ее объяснить давайте обратимся к истории.

Итак, с 1985 года и до конца 1989 года японский рынок рос невероятными темпами и достиг своего исторического максимума на уровне в 40 000 пунктов. Этот потолок сохраняется и до сих пор, после чего начался затяжной медвежий рынок:

Считается, что кризис длился до 2000 года, но по факту рынок нащупал дно только в 2003 году. Вероятно, японцам сильно не повезло и они из одного кризиса попали во второй, спровоцированный пузырем доткомов. Но и на этом их проблемы не заканчиваются: кроме термина «потерянное десятилетие», есть еще и понятие «потерянные годы».

Второй период закончился только в 2010 году. Ведь не успел их фондовый рынок восстановиться, как грянул мировой кризис 2008 года. И таким образом для японских инвесторов кризис длился целых 20 лет:

Уже говорили про падения в 2000 и 2008 годах, а в марте 2020 он также упал на 32% и затем начал быстро восстанавливаться:

На основании этого можно сделать вывод, что японский рынок не станет убежищем от второй волны мирового кризиса в случае ее наступления. Но почему тогда на этот рынки пошли деньги?

Стабильность

Инвесторов могла подкупить японская стабильность, и хоть она крайне странная, ведь там государственный долг превышает 237% от ВВП страны и уже не первый год отрицательная процентная ставка, но ведь это уже давно, то есть стабильно.

Что происходит сейчас во всем мире? Несмотря на ужасные темпы печатания денег в США и Европе, ни американский ФРС, ни европейский ЕЦБ никак не могут вывести инфляцию на заданный уровень в 2%. Они закладывают его для стимулирования роста экономики, но пока не могут добиться нужного показателя и фактически находятся в рецессии.

И пока Европа и Америка только думает, как справиться с новыми вызовами для экономики, Япония живет на таком осадном положении последние 30 лет. Они перешли на отрицательную процентную ставку еще в 2016 году, и как уверяет Эрик Найман, в стране все хорошо. То есть, сегодня Япония может быть привлекательной для инвесторов в качестве некоего островка стабильности.

Ведь неизвестно, к чему приведут игры ФРС и ЕЦБ с их новой денежно-кредитной политикой, которая подразумевает контроль за средним годовым уровнем инфляции. А вот в Японии это делают уже не первый год и довольно успешно. Добавьте сюда и тот факт, что японская иена официально считается валютой-убежищем вместе с швейцарским франком. И огромный госдолг и отрицательные ставки не смогли это изменить.

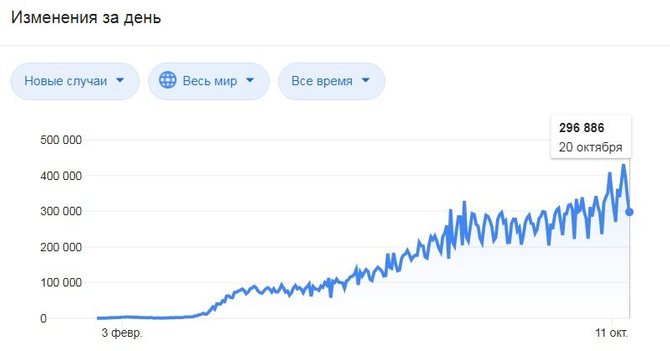

Второй важный момент — это угроза нового локдауна мировой экономики из-за растущих темпов распространения коронавируса. Давайте посмотрим на графики — вот что происходит во всем мире и тут явно не скажешь, что есть какая-то вторая волна, судя по данным это только первая, и она набирает обороты:

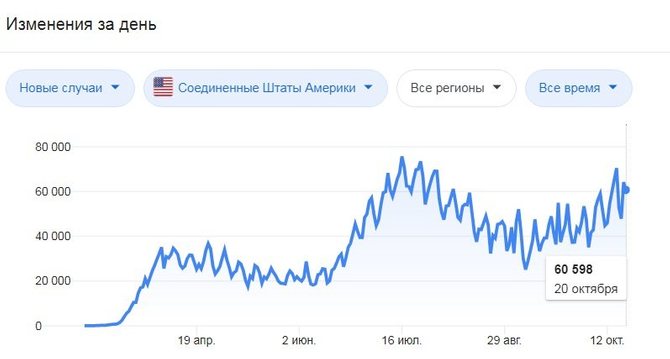

Вот так выглядит ситуация в США, и тут действительно есть повод говорить о какой-то второй волне:

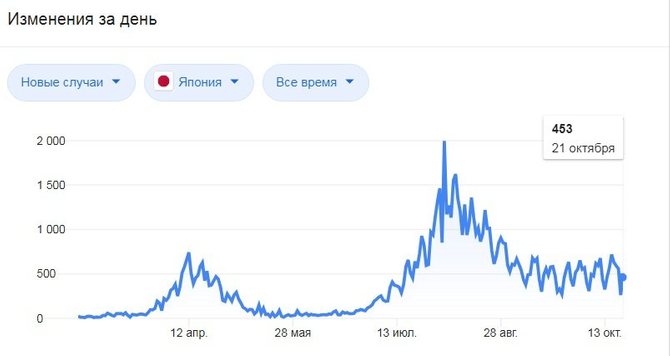

А теперь посмотрим на Японию, где количество заболевших вроде бы и растет, но темпы так называемой второй волны в разы меньше:

Такая статистика вселяет надежду, что в Японии успешно справятся со второй волной, и их экономика не будет закрываться, в то время как в Европе уже начали вводить повторные ограничения, и США тоже рискует пойти этим же путем.

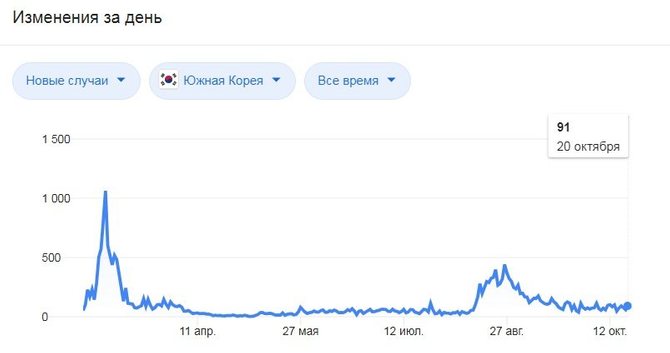

Что интересно, лучше чем в Японии ситуация с коронавирусом только в Южной Корее:

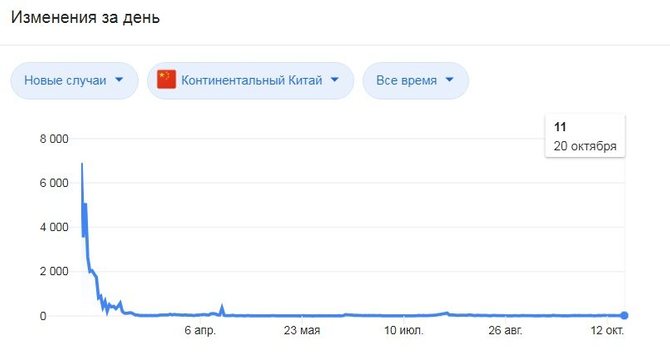

И в Китае, откуда все и началось, но их экономика уже оправилась и никакого тебе повторения пандемии:

Все указывает на то, что азиаты действительно что-то знают, и возможно Дональд Трамп не так уж и не прав, когда во всем обвиняет Китай. Уж очень подозрительно хорошая у них статистика.

И третий важный момент, который касается как японской стабильности, так и курса их акций. В сентябре произошла смена премьер-министра, и теперь страной вместо ставшего местной легендой Синдзо Абэ будет руководить Есихидэ Суга.

Это произошло очень спокойно и никак не отразилось на рынке акций. Более того, новый премьер-министр намерен продолжать дело свое предшественника, а финансовые аналитики считают его более выгодным для роста стоимости акций.

А лучшим тому подтверждением является недавняя покупка Уорреном Баффетом. Он всегда руководствовался принципом подходящей цены и сидит на чемоданах с наличными лишь по той причине, что не мог долгое время найти ничего подходящего на американском рынке. А вот теперь нашел на японском. То есть, помимо долгосрочной инвестиционной составляющей в идее присмотреться к японским акциям может быть еще и спекулятивный интерес.

Баффет таким не занимается, но если он считает цену хорошей, значит, она действительно такая. Только мы вас очень попросим не перегибать палку, хватит Японии одного «потерянного десятилетия», давайте не будет устраивать им еще одно.

Читайте также:

Почему Уоррен Баффет инвестирует в акции японских компаний

Крах фондового рынка 2.0: когда наступит настоящий кризис

Новости финансов: инвестиции Джорджа Сороса, акции Tesla, проверка Robinhood, корпоративный долг США