Фондовый рынок продолжает рост после выборов в США, индекс S&P 500 уже обновил максимум цены. Финансовые аналитики и инвестиционные банки прогнозируют сохранение высокого спроса на акции. Но при этом все они закрывают глаза на процессы, которые способны устроить обвал акций аналогично тому, что случился в марте 2020 года из-за коронавируса.

В этой статье разберем, как прошедшие в США выборы могут ударить по фондовому рынку и почему инвесторы игнорируют избрание Байдена президентом и попытки Трампа оспорить результат.

Также обсудим, сможет ли вакцина от коронавируса вернуть в строй туристические, нефтяные, авиационные и другие компании, чтобы их бизнес снова стал прибыльным. И в заключении разберем, кто на самом деле покупает акции сегодня и чем опасны такие инвестиции.

Выборы

Выборы в США — тема настолько популярная, как будто речь идет о президенте всего мира, а не отдельно взятой страны, пусть с самой большой экономикой.

Джо Байден, который согласно большинству мнений скоро переедет в Белый дом является настоящим кошмаром для фондового рынка. Именно так заявляли до самих выборов, потому что он намерен отменить налоговую реформу Дональда Трампа. В первую очередь пострадают корпорации, которые столкнутся с повышением налогов. Также обещают еще больше поднять налоги для богатых и, что самое жуткое, на доходы с инвестиций. А полнейшим кошмаром для бизнеса является его намерение повысить минимальную оплату труда до $15 в час.

Что мы имеем на сегодня: Байден, вероятно, следующий президент. И мы знаем, как многим хочется сейчас писать, мол, все это бред и Трамп победил. Но пусть он сначала победит, потом будем писать.

Так вот Байден не отказывался от своих шагов по увеличению налогов, но фондовый рынок успешно забыл про это. То, что мы видим сейчас, это заявления многих аналитиков, мол, ну и ладно, да, отдельные отрасли пострадают, но мы переложимся в другие активы и будем дальше отлично себя чувствовать. Так, Байдену приписывают ставку на зеленую энергетику, мол, теперь всем нужно срочно бежать туда и вполне возможно, что они окажутся правы.

Второй негативный момент для рынков — это попытка Трампа перевернуть исход голосования. Как мы уже говорили в начале, он не просто призывает своих сторонников не сдаваться и постоянно пишет в Твиттере о фальсификациях, но и реально саботирует процесс передачи власти, а это уже крайне тревожный звоночек для фондового рынка.

Почему инвесторы игнорируют два крайне веских фактора, которые напрямую связаны с выборами в США и должны были привести к падению цен на акции?

Ответ может скрываться в том, что в первом случае республиканцы сохраняют большинство в Сенате и таким образом они не дадут Байдену поднять налоги и протянуть другие свои инициативы, которые ударят по бизнесу.

Правда, тут есть один спорный момент, согласно которому, во время довыборов в сенат демократы могут получить большинство, и тогда здравствуй так называемая «голубая волна».

Что же касается Дональда Трампа, то действия инвесторов можно объяснить тем, что они верят в силу института выборов и смены власти. То есть считают, что Трамп пошумит-пошумит, но потом все-таки отступит, более того, его же коллеги по республиканской партии будут настаивать на этом.

Получается, что инвесторы знают о том, что происходит, но игнорируют данные события, потому что уверены, что все обойдется. Согласитесь, крайне оптимистичное настроение.

Вакцина

У нас уже есть две вакцины, думаем, в ближайшее время появится третья. И даже Уоррен Баффетт, купил акции фармацевтических компаний.

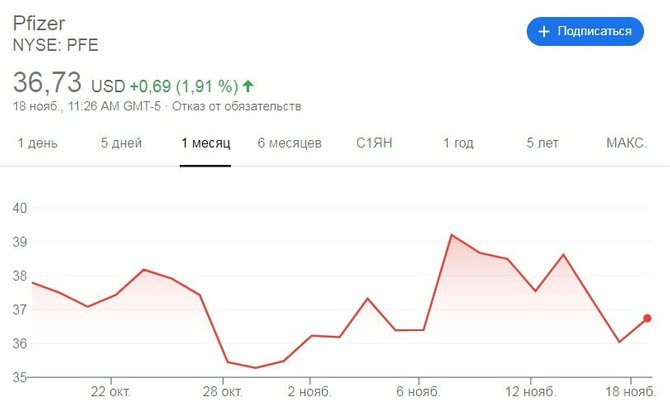

Кстати, вы следите за акциями Pfizer?

Ведь их цена всего неделю была на взлете, а сегодня — уже меньше, чем до пампа после объявления о почти готовой вакцине.

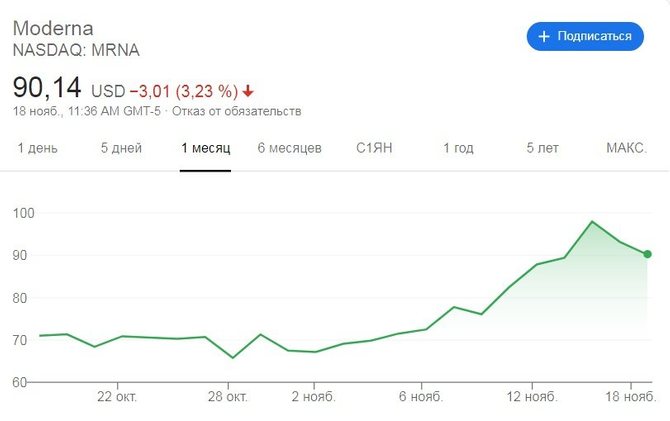

Интересно, с акциями Moderna произойдет та же история?

Почему мы не сильно верим в сказочный рост на фоне новостей о скорой победе над коронавирусом?

Итого вакцина — вещь хорошая и тему с коронавирусом нужно закрывать, но стоит ли инвесторам так из-за нее радоваться? А, точнее, почему она вызвала такой ажиотаж? Это разберем чуть ниже.

FOMO

Почему тогда растет фондовый рынок? Мы рискуем повториться, но потому что везде компьютеры и смартфоны, на которые так легко установить приложение от брокера.

Люди всегда хотели больше денег, но если раньше у них были консервативные инструменты, такие как банковский депозит, то теперь доходность равна нулю или отрицательная.

Вот и получается, что нужно нести деньги на фондовый рынок, чтобы получить свои 5-10% годовых. А так как покупать и продавать акции теперь можно с собственного телефона, то это только ускоряет процесс притока людей.

Мы более чем уверены, что большинство новых инвесторов, которые пришли на рынок в последние несколько лет и особенно во время весенне-летнего ралли после обвала в марте, воспринимают торговлю акциями как некий аналог казино, в котором невозможно проиграть.

И добавьте сюда тот факт, что S&P 500 растет с начала 2009 года, а мартовский обвал был благополучно завален деньгами ФРС и не произвел на многих никакого эффекта. То есть все эти люди просто видят, как акции дорожают десять лет подряд и считают, что так будет вечно.

Возможно, что они правы и мы вступаем в новую эру, когда печатные доллары навсегда отменили финансовые кризисы. Вот только что будет, если это не так?

Читайте также:

Что будет с фондовым рынком: выборы в США и вакцина против коронавируса