Производные инструменты, основанные на криптовалютах, существуют на рынке уже три года, однако долгое время на биткоин-фьючерсы особого внимания не обращали из-за небольшого объема торгов контрактами и малочисленных площадок, предлагающих подобные услуги.

Но в 2020-м ситуация стремительно меняется — рынок деривативов растет, увеличивая влияние на базовый актив. Какова динамика рынка криптовалютных контрактов и чем это грозит монетам?

Криптовалютные деривативы: исторический максимум

Согласно отчету TokenInsight общий объем торговли криптовалютными деривативами в первом квартале 2020-го на 314% выше по сравнению с аналогичным периодом прошлого года:

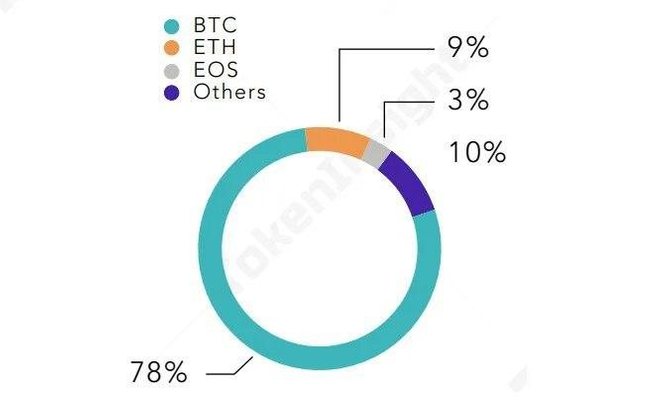

При этом наблюдается также рост доли производных инструментов в общем объеме торгов — согласно отчету в первом квартале он составил 39,08%. Доминирующим на рынке фьючерсов остается биткоин, с общей долей контрактов в 78%:

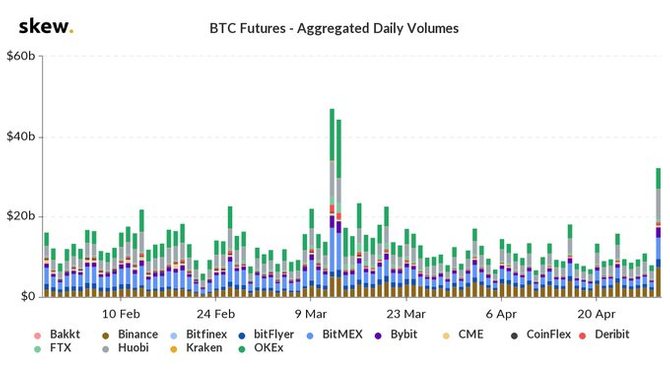

Однако это общие данные по кварталу. Более подробный анализ периода позволяет увидеть неоднозначную картину с пиками активности и падениями интереса трейдеров:

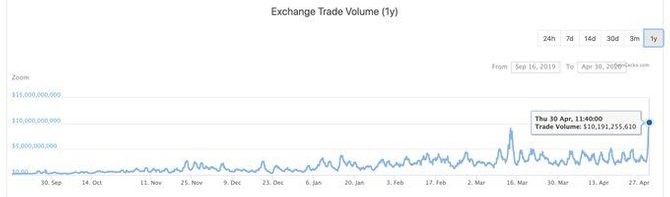

Так, Binance 30 апреля 2020 года отчиталась о рекордных объемах на фьючерсах — $10 млрд:

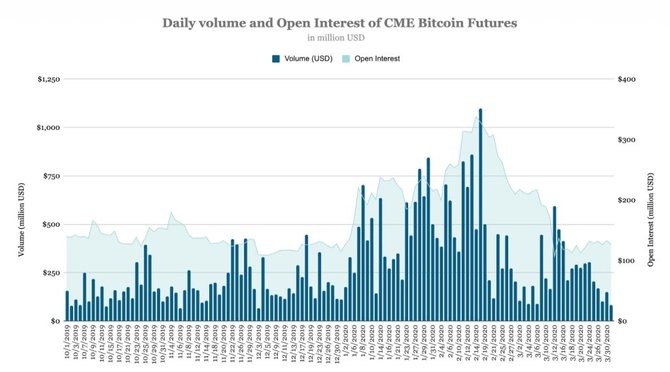

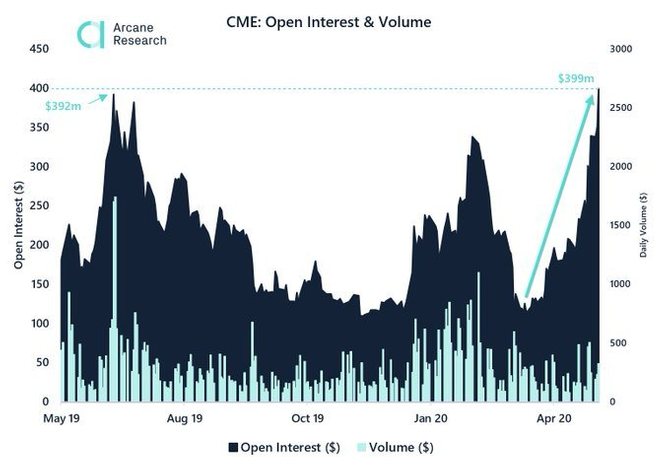

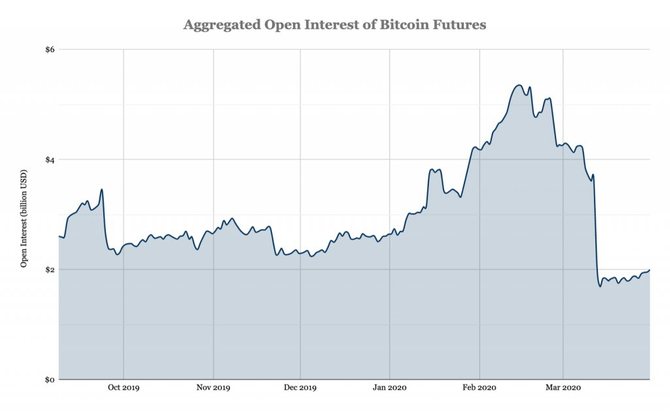

Этот же пик подтверждается данными skew по открытому интересу (количеству открытых контрактов) биткоин-фьючерсов на CME:

А также данными Arcane Research:

Последний график демонстрирует тренд к росту объема открытых фьючерсов на CME, который может быть связан с халвингом биткоина. Также к концу апреля на Bitfinex выросли долгосрочные позиции по ETH-фьючерсам, что связывают с грядущим обновлением сети до версии 2.0:

Однако, при этом BitMEX (3-е место в рейтинге TokenInsight по объему торгов деривативами) в апреле потеряла 40% активных пользователей:

Которые, вполне возможно, просто перешли на OKEx, где трафик за аналогичный период вырос более, чем на 200%:

А вот исследование The Block показывает, что к концу марта открытый интерес фьючерсов просел на 60% по сравнению с февральскими показателями:

Восстановился ли он в апреле, если учесть активности в конце месяца? Точные цифры даст только новое исследование.

Таким образом основной объем торгов сформировался в феврале и на пиках — 12 марта, 30 апреля и других. Если не брать в учет эти самые пики, то с февраля интерес трейдеров к деривативам существенно просел, что подтверждается всеми приведенными графиками. И хотя с конца апреля мы видим восходящий тренд, но пока рано говорить насколько он устойчив, сможет ли вывести деривативы «на луну» или является очередным локальным пиком. Однако 300% к объему — факт упрямый и требует объяснения.

Чем обусловлен рост?

Столь стремительный рост крипто-деривативов в 2020-м вызван несколькими причинами:

В январе CME открыла опционы на биткоин и первые же сутки закрыла с объемом свыше $2 млн. До них опционы в начале декабря 2019-го уже успела запустить Bakkt, а к концу года подтянулась и OKEx.

Собственно февральский пик торгов пришелся на период после запуска опционов на крупнейших площадках. По-видимому, этот производный инструмент более интересен трейдерам, чем фьючерсы, хотя TokenInsight и не предоставили данных по структуре рынка опционов, ограничившись лишь фьючерсами.

Таким образом свобода действий владельца опциона больше, чем у владельца фьючерса.

Еще в начале года Kraken заявила об экспансии на российский рынок, и начинать они планировали с запуска фьючерсов. В The Block также говорят, что к концу года опционы откроет Binance, а площадка FTX, в которую инвестировала биржа, уже успела сделать это 13 января — одновременно с CME.

При этом внушительный объем торгов, согласно TokenInsight приходится на США:

Там на данный момент существует три регулируемые площадки, которые торгуют деривативами — это Bakkt, CME и ErisX. При этом Bakkt запустилась в 2019-м, ErisX начала поставку Ethereum-фьючерсов а мае 2020 года, а CME запустила опционы лишь в начале этого года. Остальные не могут предлагать жителям США торговлю деривативами легально. CFTC даже объявила конкурс на разработку новых инструментов, чтобы отслеживать нелицензированные торговые предложения:

По всей видимости, в ближайшем будущем нарушителей, попавших в «red list», ожидают санкции, а правительство взяло курс на полное регулирование крипторынка, включая деривативы.

Поэтому на нерегулируемых биржах деривативов основной трафик генерируют жители Азии, Австралии и Европы. Хотя в ЕС жизнь таким площадкам несколько усложнило вступление в действие правил AML пятой редакции.

Лицензирование в США и других бирж откроет площадкам доступ к новым клиентам и существенно может поднять объемы.

Для Ethereum — это в первую очередь ожидаемое обновление до версии 2.0, которое должно ознаменоваться переходом на PoS и увеличением пропускной способности сети. Именно поэтому вырос объем длинных позиций по ETH-фьючерсам — трейдеры верят, что после апдейта стоимость монеты возрастет.

Для биткоина — халвинг. И хотя оценки его последствий пока довольно неоднозначны, рост объема торгов деривативами свидетельствует о том, что трейдеры настроены на получение прибыли, по крайней мере, в краткосрочной перспективе.

В условиях «качель» деривативы позволяют получить профит с иксами в очень короткое время, а в марте биткоин сильно покачало, вместе с остальным рынком.

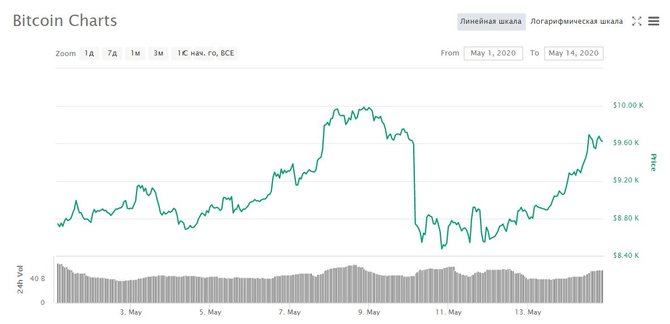

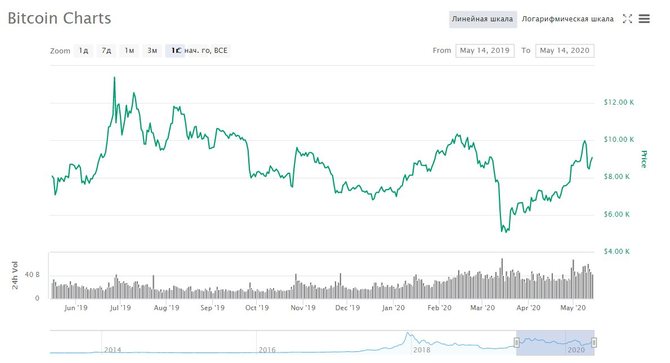

Из-за корреляции между ростом объемов деривативных торгов и «качелями» некоторые аналитики выражали обеспокоенность пиком от 30-го апреля — который мог свидетельствовать о том, что в ближайшее время игроки ждут существенной волатильности. И вот курс биткоина в первой половине мая:

А это годовой график:

Биткоин, конечно, никогда не отличался предсказуемым курсом, но начиная с августа изменения цены происходили скачками с относительно стабильными плато, а вот в мае график стал более хаотичным.

Возможные последствия

Для отрасли развитие рынка деривативов имеет как отрицательные, так и положительные последствия. Из основных плюсов:

Мы уже видели, как криптовалюта пробила себе канал развития в виде De-Fi, еще больше приблизившись по функциональности к традиционным финансовым инструментам.

Деривативы тоже являются перспективным направлением для трейдеров, и укрепляют крипту не только как расчетное средство, но и как ресурс, которым можно торговать и зарабатывать на этом.

Торговля производными инструментами — целый сектор в трейдерской деятельности, и появление криптовалютных фьючерсов и опционов не могло остаться вне поля зрения участников этого сектора. Причем, как можно судить по приведенным выше данным, именно опционы привлекают новых трейдеров, специализирующихся на торгах деривативами.

В сочетании с относительной волатильностью рынка эти инструменты открывают возможности для получения высокой прибыли. А чем больше в отрасли участников, тем ближе день полного принятия криптовалюты.

Однако существуют и риски для валют, являющихся основой деривативов, в частности это:

Если брать основным критерием капитализацию, то криптовалютный рынок и рынок деривативов не связаны от слова вообще — вкладывая в контракт, трейдер не вкладывает в монету, т.к. не покупает ее, а только обязуется купить.

Поскольку контракты дают большее поле для маневра и заработка, то зачастую вложится в контракт выгоднее. Например, когда цена падает трейдер покупает не дешевый актив, а дешевый фьючерс на актив, фиксируя низкую стоимость. В будущем цена вырастет, а он получит:

- Либо криптовалюту — тогда его капитал вернется в актив;

- Либо фиатную компенсацию — тогда его капитал с прибылью останется у него;

- Либо прибыль от перепродажи своего фьючерса по более высокой цене — тогда капитал также окажется у него.

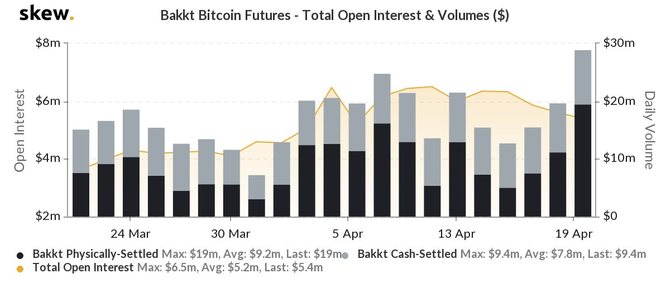

То есть деривативы выкачивают деньги трейдеров из основного актива, и хотя контракт как бы фиксирует тот факт, что трейдер в будущем вернет эти деньги, получив актив, по факту это так не работает. Например, Bakkt предлагает на выбор фьючерсы с физической поставкой актива или с выплатой его стоимости в фиате. И апрельские данные skew показывают, что на долю первых в среднем приходится 67%:

Ни СМЕ ни другие биржи, торгующие фьючерсами не предлагают данный тип контрактов, проводя выплаты по фьючерсам в фиате.

Стоимость криптовалюты формируется исходя из спроса и предложения — основной постулат и повод для гордости биткоина и альткоинов. Вот только деривативы этот баланс спроса и предложения нарушают.

По идее фьючерс или опцион — это сделка на покупку монеты, т.е. рост объема торгов деривативами должен повышать и количество сделок с самим активом, а, значит, повышать спрос и стоимость. Но опять же, трейдеры покупают или продают только право на монету, зачастую не имея ее. Например:

- А продает Б один биткоин, Б продает его В, В продает Г — итого 3 сделки с валютой.

- А продает Б один биткоин-фьючерс, Б продает фьючерс В, В продает фьючерс Г — итого 3 сделки с деривативами, но монету, возможно получит только Г, если не согласится на ее стоимость в фиате. Значит сделка будет только одна и только если Г нужен именно биткоин.

Главный стратег инвестиционной компании CoinShares — Мелтем Демирорс считает, что с развитием рынка деривативов рыночная цена биткоина будет все меньше зависеть от его внутренней стоимости:

Эта проблема вытекает из предыдущих — если биткоин и другие монеты интересны лишь как основа для деривативов, то по прямому назначению они будут использоваться все реже. Т.е. торговать будут правами на монеты, которые фигурально выражаясь могут годами «пылиться» на кошельках и ни разу не переводиться, пока владелец этих прав не захочет реализовать их.

Рано или поздно пузырь просто лопнет. Конечно, пузыри надувались и без деривативов, но их вызывал информационный накал, который был неустойчивым, а фьючерсы и опционы позволяют фиксировать их и поддерживать некоторое время без особых усилий.

Еще со времен запуска биткоин-фьючерсов на СМЕ деривативы окрестили «убийцей биткоина» и они действительно стали одной из причин январского падения 2017-го, но когда биткоин стал меньше интересовать трейдеров и больше обычных пользователей, их влияние на рынок существенно снизилось.

Однако сейчас ситуация меняется — объемы выросли втрое, как и доля контрактов в общем объеме операций, появились опционы и растет тенденция к формированию крупных держателей валюты, которые могут генерировать деривативы, не выпуская актив на рынок. Значит ли это, что в ближайшем будущем мы увидим деривативный биткоин-пузырь?

Читайте также:

Национальные цифровые валюты — насколько далеко продвинулись страны в этом вопросе