DeFi, они же децентрализованные финансы — относительно новый тренд в криптовалютной отрасли, который в 2019-2020 показал стремительный рост интереса со стороны потребителей.

Если верить Binance Research, то рынок децентрализованных финансов в 2019-м пережил мини-бум, расширив как клиентскую базу, так и инфраструктуру. А в 2020-м вокруг этой сферы развернулся настоящий хайп, как в 2017-м вокруг ICO. В 2021 году в ходе очередного буллрана криптовалют монеты из сферы DeFi являются одними из самых прибыльных.

Раньше доля DeFi в масштабах криптовалютного рынка была относительно небольшой, но в 2021 году сектор стремительно разросся и привлек своими возможностями многих трейдеров и инвесторов. Чем вызван такой интерес и каковы перспективы DeFi в 2022-м?

- Что такое DeFi

- Зачем нужны DeFi-проекты

- Как работают DeFi

- Популярные DeFi-сервисы

- Блокчейны для DeFi-разработок

- Binance Smart Chain

- Плюсы и минусы DeFi

- Кто пользуется DeFi

- Как заработать на DeFi

- Полезные сервисы

- Перспективы DeFi-отрасли в 2022 году

Что такое DeFi

DeFi (decentralized finance, децентрализованные финансы) — набор сервисов и приложений, разработанных с использованием блокчейна, криптовалют/токенов и смарт-контрактов. Эти сервисы интегрируются в единую сеть, предлагая пользователям услуги, которые обычно предоставляют банки и другие финансовые организации.

Если говорить простыми словами, то это своего рода альтернативный банковский сектор, услугами которого могут воспользоваться люди, не желающие/не имеющие возможности иметь дело с традиционными финансовыми институтами.

DeFi позволяют:

- Расширить доступ к финансовым инструментам в странах со слабо развитым банковским сектором;

- Создать действительно децентрализованный рынок, где стоимость услуг будет определяться не по желанию правительства или руководителей компаний;

- Получать пассивный доход от криптовалютных активов;

- Существенно снизить комиссионные сборы за переводы, кредиты, депозиты.

DeFi-приложения должны соответствовать следующим принципам:

- Доступность для всех, кто имеет подключение к интернету;

- Прозрачность работы для всех участников с сохранением индивидуальной конфиденциальности;

- Открытый исходный код и обеспечение совместимости с другими децентрализованными проектами.

На данный момент большинство DeFi-сервисов выдают кредитные займы под залог криптовалюты, принимают депозиты в криптовалюте или создают децентрализованные платформы для прямого кредитования (ты мне — я тебе). Для совершения сделок используется, как правило, Ethereum и реже — биткоин.

Поскольку Эфириум стал основной криптовалютой DeFi, то и популярность отрасли определяют по количеству заблокированных монет (отданный под залог Эфириум блокируется).

Например, начать зарабатывать на DeFi можно в сервисе DeFi YoBit.

YoBit DeFi — это сервис от биржи YoBit.net, который позволяет обменивать и отправлять DeFi-токены в пулы ликвидности и зарабатывать на этом. YoBit.net — биржа, которая успешно работает на рынке с 2014 года и при этом ни разу не была взломана. В отличие от многих площадок, YoBit не требует от пользователей прохождения верификации и не ограничивает функционал. Так, клиентам доступен вывод фиата на популярные русскоязычные платежные системы (Qiwi, AdvCash и тд).

Преимущества YoBit DeFi:

- Удобный интерфейс без необходимости подключения сторонних кошельков;

- Моментальный обмен;

- Работа с реальными активами;

- Низкие комиссии;

- Возможность вывода в фиат без KYC.

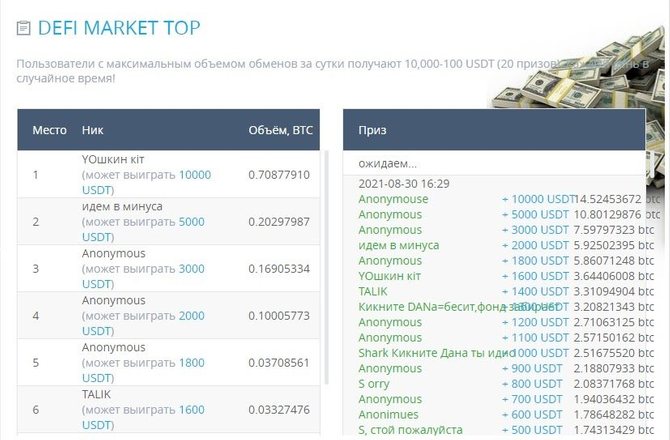

Кроме этого, помимо всех вышеперечисленных преимуществ, YoBit организовала ежедневный конкурс для всех, кто делает свопы в DeFi.

Каждый день ТОП-20 пользователей с самым большим объемом торгов на DeFi получают призы от $100 до $20 000. Суммарно биржа разыгрывает более $30 000 каждый день.

DeFi YoBit — сервис от биржи, проверенной временем, который предоставляет много пулов, возможность обмена по выгодным ценам, а также щедрый конкурс для трейдеров.

Зачем нужны DeFi-проекты

Появление DeFi-сектора является огромным рывком для криптовалют, т.к. традиционные финансовые институты наконец-то получили конкурентов, которые могут пошатнуть их монополию на контроль денежных потоков. Децентрализованные финансы полезны как для пользователей:

- Услуги можно получить в обход банка и даже там, где банка просто нет;

- Практически каждый может вывести на рынок собственный актив;

- Платежи больше не обрабатываются по несколько суток;

- Комиссия и процентные ставки на несколько порядков ниже;

- Заработать на криптовалюте теперь можно не только трейдингом.

Так и для криптовалютной отрасли:

- Монеты получили новое применение, что повышает их ценность для держателей;

- DeFi-сервисы упрощают взаимодействие между различными монетами и блокчейнами, а, значит, стирают технические барьеры;

- Возможность получить дешевый кредит, перевести средства на другой полюс планеты или создать собственный цифровой актив стимулирует вкладывать в криптовалюты.

DeFi пробивает для криптовалют новое направление развития:

«Крипта» — теперь не просто рискованная инвестиция, в которую можно вложиться, чтобы быстро заработать, но и целый набор инструментов для финансовых операций, который со временем расширится до размеров традиционного финансового сектора.

Чтобы еще больше узнать о DeFi, смотрите вебинар от известной биржи Binance об этом новом инструменте криптосферы:

Как работают DeFi

Как работают DeFi (на примере проектов, которые используются для займов в криптовалюте). Что нужно сделать:

- Узнать курс обмена желаемого токена на залоговую монету (в большинстве случаев это Ethereum).

- Внести залоговый депозит.

- Получить DeFi-токены, которые можно обменять на фиат.

- Вернуть взятое количество DeFi-токенов, которые после этого будут сожжены алгоритмом.

- Залоговые монеты возвращаются на кошелек.

Как это работает, проще всего объяснить на примере платформы MakerDAO, на которую приходится $2,18 млрд вложений в сектор.

Процедура проста:

- Тут пользователь должен указать, сколько Эфириума готов отдать под залог и может увидеть сколько DAI (стейблкоин платформы MakerDAO) он получит в кредит.

- После внесения депозита с подключенного кошелька юзеру переведут DAI, которые затем можно вывести в фиат.

- После того, как должник возвращает DAI, токен сжигается, а Эфириум возвращается обратно на кошелек.

Нужно только учесть, что ETH придется оставить в залог на 50% больше, чем сумма кредита.

Например, если вы переведете на MakerDAO 3 ETH, то получите в долларовом эквиваленте только 2 ETH. Процентное соотношение между залогом и кредитом, а также процентная ставка устанавливается путем общего голосования держателями служебных токенов платформы MKR.

Никаких кредитных историй, паспортов и справок о доходах — взять кредит можно за несколько минут, имея ETH-кошелек. Звучит как реклама службы быстрых займов, только на MakerDAO процентная ставка по кредиту составляет менее 1% (сравните это с тем, что предлагает ваш банк).

Популярные DeFi-сервисы

Децентрализованные финансы пока не могут похвастаться таким разнообразием сервисов как традиционный рынок, но даже те, что есть, существенно расширяют возможности держателей криптовалют. Все продукты можно разделить на несколько категорий:

Смотрите обзор и прогноз самого дорого DeFi-токена yearn.finance (YFI):

Да, по сравнению с централизованными финансами набор услуг не впечатляет, но выбрать уже есть из чего. Краткий обзор на сектор и основные платформы был опубликован в исследовательском отчете Binancе.

Блокчейны для DeFi-разработок

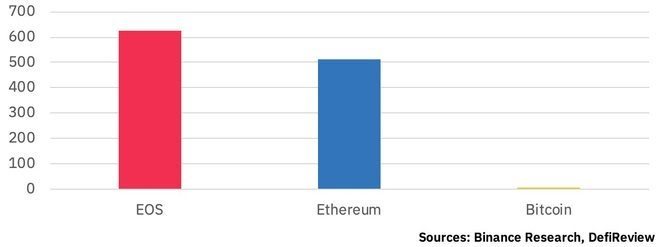

До 2021 года ведущим блокчейном для разработок на DeFi был Ethereum. Изначально доля сектора в криптовалютном рынке оценивалась только по количеству заблокированного Эфириума.

Доминирование Эфириума объяснялось как техническими преимуществами — относительно высокая пропускная способность, смарт-контракты с невысокой стоимостью и удобная для микроплатежей валюта. Примечательно, что абсолютно все DeFi-проекты из ТОП-20 разработаны на Ethereum.

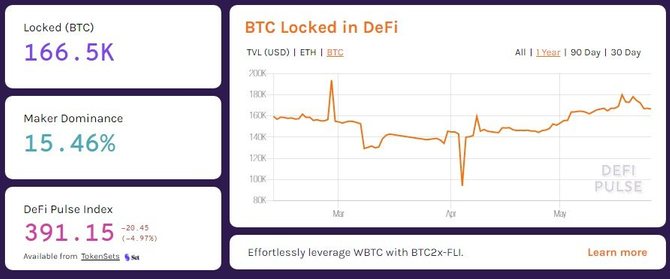

В 2021 году в Ethereum заблокировано $9,6 млрд, а доминирующим проектом является Maker (15,46%), тогда в 2020 году было заблокировано $8,6 млрд, а лидером являлась Uniswap (23,05%).

Практически нет проектов на Bitcoin. К децентрализованным финансам на этом блокчейне относят только платежную систему Lightning Network с ее очень небольшими суточными объемами:

И количество заблокированных биткоинов не идет в сравнение с Эфириумом:

Добавим, что некоторое время по объему заблокированных средств (в долларах) лидировал EOS:

Правда, случилось это после запуска EOSREX — проекта по лизингу вычислительных ресурсов, который позволяет пользователям зарабатывать, удерживая токены REX, выдающиеся за замораживание EOS. Собственно, EOSREX так и остался главной DeFi-разработкой на этом блокчейне.

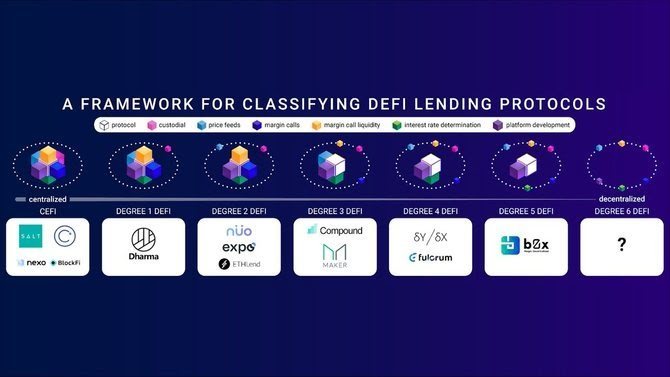

Что касается децентрализации DeFi-сервисов, то она тоже вызывает вопросы. Так, 18 ноября 2019-го при переходе Maker на мультизалоговую систему голосовало 150 адресов, однако более 50% голосов пришлось всего на 5 из них.

Кайл Кристен — стратегический директор bZx в 2019 году разработал критерии оценки централизованности DeFi-проектов, включающие кастодиальность, возможность публично устанавливать ставки и стоимость токена и другие. На данный момент многое изменилось, так как ключевые позиции в 2021 году на рынке DeFi заняли другие проекты, однако рейтинг Кристена в 2019 году выглядел так:

Однако в плане децентрализации проектов мало что изменилось. На данном этапе развития отрасли DeFi не совсем децентрализованные. Но на рынке постоянно возникают все новые DeFi-сервисы, поэтому есть надежда, что некоторые их них будут по-настоящему децентрализованными.

Binance Smart Chain

Однако в сентябре 2020 года ведущая криптобиржа Binance объявила о разработке собственной платформы для запуска DeFi-приложений. Проект получил название Binance Smart Chain и его сразу же прозвали «убийцей Ethereum», что, практически, так и произошло.

Изначально Binance Smart Chain (BSC) разрабатывался под лозунгом «низкие комиссии», а также была реализована совместимость с Ethereum, вследствие чего на хайпе многие проекты «переехали» на новый блокчейн. Также стал доступен стейкинг нативного токена криптобиржи Binance — Binance Coin.

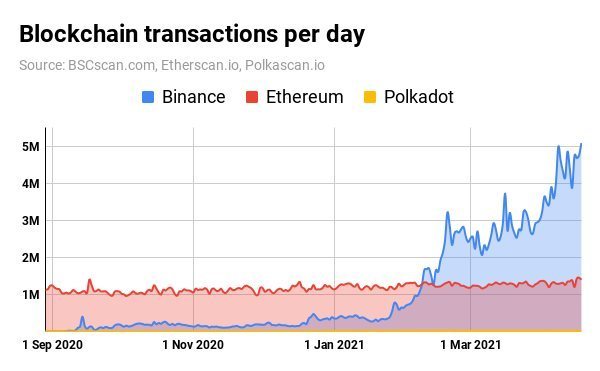

Популярность Binance Smart Chain стремительно росла и уже в конце февраля 2021 года количество транзакций в сети BSC превысила аналогичный показатель у Ethereum:

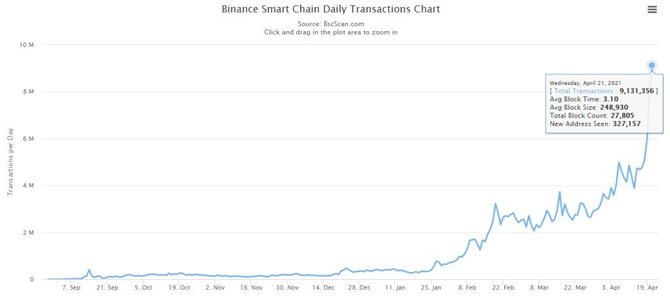

А 21 апреля 2021 года ежедневное количество транзакций в сети BSC составило 9,13 млн, что примерно в шесть раз больше чем у Ethereum:

На блокчейне BSC работают следующие DeFi-проекты: Swipe, Aave, 1inch.exchange, WazirX, DODO, dForce, Bounce.finance, Spartan Protocol, MCDEX, Cream, ForTube, DeBank.

Однако запуск Binance Smart Chain вызвал неоднозначную реакцию в криптосообществе. Так, некоторые аналитики назвали новый блокчейн не более чем «форком Ethereum» и акцентировали на его централизации:

Также за небольшой период своего существования Binance Smart Chain уже успела поучаствовать в скандалах. В частности, в начале февраля 2021 года чразу четыре проекта, работающие на блокчейне BSC, совершили экзит-скам, а их руководители присвоили себе средства пользователей.

Этими проектами оказались Popcornswap, который украл 48 000 BNB ($2,2 млн по актуальному тогда курсу), SharkYield, присвоивший 6000 BNB ($275 000), Zap Finance и Tin Finance, суммы ущерба от которых не назывались. И еще раньше, в ноябре 2020 года, Wine Swap также совершил эксзит-скам на сумму $345 000.

Binance заявила, что вернула пользователям украденные средства.

Плюсы и минусы DeFi

DeFi — относительно новая и пока что еще не устоявшаяся область в инфраструктуре криптовалют и многие моменты требуют доработки. Из-за этого на данном этапе сложно выделить все плюсы и минусы DeFi. Однако уже сейчас о некоторых моментах можно сказать совершенно точно.

Среди плюсов отметим:

Однако DeFi на данном этапе развития не лишены и недостатков:

Кто пользуется DeFi

Инвесторы

Платформы вроде Dharma, Compound открывают сразу два способа зарабатывать на криптовалюте, не торгуя:

- Депозиты и стейкинг — за блокировку определенной суммы платформы готовы выплачивать от 2% годовых в зависимости от валюты и площадки. Мониторить ставки удобно тут;

- Прямое кредитование — на EthLend (Aave) и аналогичных сервисах пользователи могут выдавать другим пользователям прямые кредиты в Эфириуме, под определенный процент.

Принципиальное отличие DeFi от криптовалют для инвесторов состоит в том, что они впервые получают доход непосредственно в криптовалюте, а не в фиате из-за рыночного изменения стоимости.

До DeFi получить валюту можно было только путем майнинга или покупки.

Трейдеры

Трейдеры также получили пару инструментов для комфортной работы и применения своих криптовалютных активов:

- Быстрые кредиты — благодаря MakerDAO трейдеры могут быстро получить кредит в стейблокине DAI под залог ETH, без необходимости продавать свои активы. Это полезно, если деньги нужны очень, а продавать криптовалюту по низкой стоимости не хочется. Ну, а InstaDApp интегрированный с Maker, Uniswap and Kyber предоставит сразу несколько услуг, включая кредит, депозит и обмен;

- Новые торговые возможности — dYdX и Harbour — это примеры децентрализованных платформ для торговли криптовалютными деривативами на базе ETH. Фьючерсы и опционы для ETH стали реальностью и в отличие от BTC продвигаются не централизованным площадками;

- Децентрализованные биржи — на данный момент лидер по объему транзакций среди всех площадок DeFi. Торговать на DEX трейдеры могут без верификации и практически с неограниченной юрисдикцией.

Такой относительно скромный набор позволит получать свободные средства для трейдинга, класть на депозит то, что раньше можно было только ходлить и быстро обменивать крипту на крипту без сложной верификации.

Разработчики

По данным Defiprime на ноябрь 2020-го запущено или разрабатывается 215 проектов в секторе DeFi. Часть этих проектов — инструменты для создания новых площадок, приложений и сервисов. Так, например:

- Dharma — это протокол для кредитования и депозитов при помощи которого каждый пользователь может создать свое dApp с использованием смарт-контрактов Ethereum;

- 0x — протокол для децентрализованного обмена криптовалютам, на основе которого можно запустить децентрализованную биржу;

- DutchX — протокол для децентрализованной торговли токенами ERC-20 при помощи которого можно запускать свои торговые пары и проводить торги с использованием т.н. Голландского аукциона.

И это только малая часть из разрабатываемых инструментов. В разделе Infrastructure & Dev Tooling на Defiprime сейчас прописано 35 проектов с разной степенью реализации. Поэтому разработчики децентрализованных приложений уже имеют или в скором времени получат мощный инструментарий для работы в DeFi.

Как заработать на DeFi

Самой привлекательной особенностью DeFi-отрасли для большинства пользователей является возможность зарабатывать на них при помощи так называемого «доходного фермерства».

Доходное фермерство (yield farming) — это заработок нативных токенов определенного DeFi-сервиса в процессе любого вида взаимодействия с ним, например, участие в голосовании, депонирование средств для выдачи кредитов пользователям и т.д.

Изначально доходное фермерство разрабатывалось как мотивационный инструмент для популяризации отрасли и привлечения участников, однако впоследствии стал использоваться для рыночных спекуляций.

В интернете много мемов на тему доходного фермерства. Видео ниже в саркастической форме описывает, как развивался этот инструмент:

Особенности доходного фермерства некоторых DeFi-сервисов:

- Compound — пользователи, которые предоставляют свои средства для выдачи займов или берут эти самые кредиты, получают долю от 2880 COMP, которые распределяются каждый день;

- Balancer — пользователи получают произвольное количество токенов BAL, в том числе и за счет комиссии, за поддержание ликвидности в 427 пулах;

- Synthetix — доходность обеспечивается тем пользователям, которые держат свои токены Mintr, обеспечивая ликвидность по многим парам.

Полезные сервисы

Вокруг сферы DeFi создана целая инфраструктура. Пользователям будут полезны следующие сервисы:

- defipulse.com — обьем активов, заблокированных в DeFi-протоколах;

- defimarketcap.io — рыночная капитализация DeFi-токенов;

- defiprime.com — процентные ставки DeFi-проектов;

- defiscore.io — оценка риска при инвестировании в DeFi-проекты;

- dappradar.com — информация о децентрализованных приложениях;

- defirate.com/ — рейтинг DeFi-проектов, последние новости и тематические исследования.

Перспективы DeFi-отрасли в 2022 году

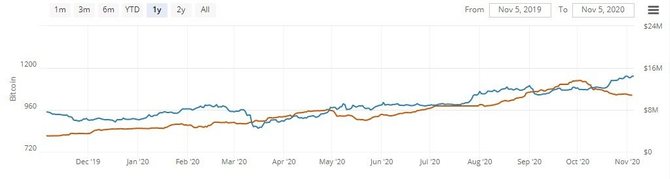

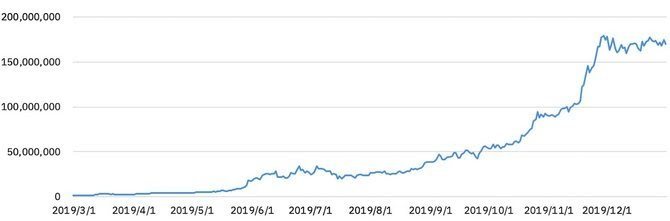

Графики DefiPulse говорят о том, что начиная с 2019-го объем рынка децентрализованных финансов, пусть не без перебоев, но растет. А в 2020-м произошел настоящий «DeFi-взрыв».

И хотя долларовые вложения сильно проседали после падения стоимости криптовалюты в 2019 году, количество заблокированного ETH на момент публикации (май 2021 года) составляет $9,6 млн, на 11% больше, чем в 2020 году и более чем в три раза больше чем в 2019 году.

Технологические тенденции

Успех Ethereum-проектов стимулирует многих разработчиков создавать аналоги на других блокчейнах. Это позволит расширить количество использующихся в DeFi валют и снизить нагрузку на блокчейн Ethereum, в котором существенно выросли объемы транзакций.

По данным DappReview, DeFi-платформы на базе Ethereum-проектов обеспечили в первом квартале 2020-го 778% рост объема транзакций по сравнению с аналогичным периодом в 2019-м. А во втором квартале 2020 года составил $16,73 млрд, что на 153,7% больше, чем за аналогичный период 2019 года.

Однако децентрализованные сервисы разрабатываются и на других блокчейнах, а не только на Ethereum. В числе «альтернативных» DeFi уже можно назвать:

- YoloSwap — EOS-аналог KyberSwap;

- Equilibrium protocol — EOS-аналог Maker;

- Acueos — EOS-аналог Compound;

- Alchemint — NEO-аналог Maker;

- PoloniDEX — децентрализованная биржа на базе Tron;

- Switcheo — децентрализованная биржа на базе NEO;

- Djed — аналог Maker на Tron.

А также ряд других децентрализованных бирж, стремительный рост которых формирует DEX-бум. Конечно, эти аналоги вряд ли получат такое же распространение как их Ethereum-оригиналы, но совокупно смогут снизить долю Эфириума в общем объеме сектора, как это уже сделал Binance Smart Chain, большинство проектов на котором являются просто копиями аналогов на Ethereum.

Ну, а чтобы обогнать Ethereum, NEO, EOS и Tron понадобятся оригинальные разработки. Если в 2020 году лидером оставался Эфириум — все топовые DeFi-платформы разработаны именно на этом блокчейне, то в 2021 году это место заняла Binance Smart Chain, хотя многие эксперты считают, что популярность данного блокчейна базируется исключительно на хайпе.

В 2022 году вряд ли что-то изменится и лидерами DeFi-отрасли останутся Ethereum и Binance Smart Chain

Структура рынка

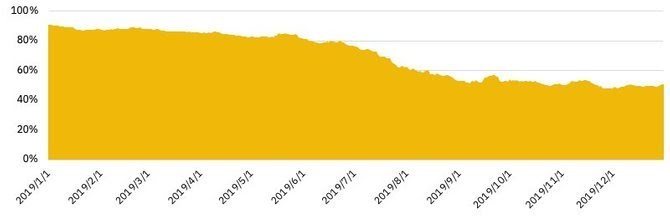

В 2019 году доминантное положение в секторе занимал Maker и его токен DAI, однако еще тогда общий объем заблокированных в нем постепенно падал:

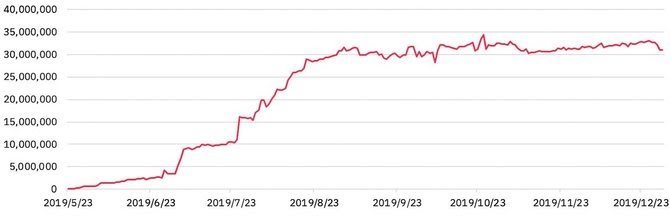

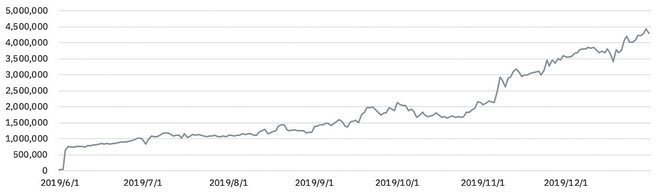

А на Compound USDC подвинул доли эмиссии DAI/SAI в общей сложности на 25%. Вот график роста объема заблокированных USDC:

Кроме того, росла и доля заблокированных средств на аналогичных платформах вроде Synthetix:

И Fulcrum/bZx:

В 2020-м абсолютным лидером DeFi стала децентрализованная биржа Uniswap и ее токен UNI. Доминация на рынке этого проекта в ноябре 2020 года составляет $2,81 млрд:

Второе место занимает вышеназванный Maker с $2,81 млрд заблокированных активов:

В 2021 году ситуация несколько изменилась. Первое место принадлежит Maker, в котором по состоянию на май 2021 года заблокировано $9,35 млрд:

На втором месте находится платформа Aave с суммой заблокированных средств $8,46 млрд:

Экономическая интеграция

8 апреля 2020-го Volt Capital, Jump Trading, CMT Trading и DRW Trading создали организацию Chicago DeFi Alliance. Эти торговые компании намерены построить мост между децентрализованными финансами и торговой инфраструктурой Чикаго, отбирая DeFi-стартапы, продукты которых будут полезны традиционному коммерческому сектору.

Также в апреле 2020 года Bitfinex добавила в листинг pBTC — токен с привязкой к биткоину, который на ряду с pETH, pEOS, pLTC и pDAI планируется использовать в DeFi-сервисах. А Coinbase Pro позволит «оракулам» различных платформ получать информацию о криптовалютных котировках для создания деривативов и корректной работы протоколов.

Это первые шаги централизованных (биржи) и традиционных (трейдеры) игроков рынка на встречу децентрализованным финансам и они создают предпосылки для роста сектора в ближайшем будущем.

Таким образом в первом квартале 2020-го мы наблюдали три тенденции в DeFi-секторе:

- Рост общего объема рынка, что наглядно демонстрирует скачок объема транзакций на Ethereum.

- Перенос проектов на аналоговые блокчейны и разработка новых проектов на Ethereum.

- Постепенное устранение монополии Maker и рост доли других платформ.

А во втором квартале 2020 года тенденции значительно изменились:

- Uniswap отнял у Maker первенство и продолжает наращивать объем средств.

- Объем переданных средств в DeFi-проектах, разработанных на Ethereum, вырос на 403% по сравнению с первым кварталом 2020 года.

- Многие проекты удвоили рыночную капитализацию, однако на момент публикации (ноябрь 2020 года) некоторые из них уже просели в цене в три-четыре раза. .

- Увеличилось количество скамов среди DeFi-проектов.

- Несколько увеличилось количество DeFi-сервисов, созданных на блокчейне TRON.

В 2020 году многие прогнозировали, что в 2021 году «DeFi-пузырь» может лопнуть в виду его стремительного развития, однако эта сфера, напротив, получила еще большее развитие. Если крипторынок продолжит рост в 2022 году, то можно ожидать, что и сфера DeFi станет еще более развитой и предложит больше возможностей.

Читайте также:

Деривативный бум: угроза или новые возможности для рынка